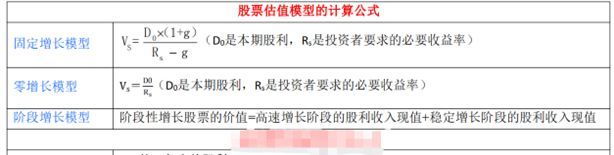

股票估值模型的公式,零增长、固定增长、阶段性增长三种模型

股票估值简单来说就是,投资者着眼于上市公司本身,对其内在价值进行评估,把未来的现金流(即每年的股利)进行折现合计,就是股票的估值金额。

1、零增长模型:是指每年发放的股利是同一个金额,金额一直不变,视同永续年金折现。

2、固定增长模型:是指每年发放的股利都在增长,增长的比例是相同的。举例:股利增长率是5%,2020年的每股股利是10元,2021年的每股股利是10*(1+5%)=10.5元,2022年的每股股利是10.5*(1+5%)=11.025元,2023年的每股股利是11.025*(1+5%)=11.576元。这种增长比例不变的未来所有股利全部折现到D0点,使用这一个公式就可以计算结果:V0=D1/(Rs-g),这个股利取值的年份和折现价值的年份不是一个时间点,若用2022年的股利,折现的价值是在2021年年末,价值在股利的前一年。

3、阶段增长模型:是指每年发放的股利增长比例不是固定的,例如,第一年增长8%,第二年是7%,第三年以后都是5%。第一、二年要单独的将股利复利折现到D0点。第三年以后的这些股利折现可以使用这个公式V=D/(Rs-g),但是折现后的价值是V2那个时点的价值,不是0点,所以还要把V2这个点的价值再复利折现两年到0点。看这个公式的年份关系:V0=D1/(Rs-g),V在D的前一年,也可以这样写:V2=D3/(Rs-g)。这个点很多同学比较晕,理解了这个折现的时间轴就简单了。

固定增长模型计算股票价值对于D0和D1的区分:

D0常见的描述:本期、本年、已经、实际支付了、最近一期,现金流量的发生时点与估值时点在同一时点,一般是已经支付的,不包含在股票价值中,需要转换为D1才可带入公式计算。

D1常见的描述:下一年、下一期、将要 、预期、预计,现金流量的发生时点比估值时点晚一期,属于尚未支付的,包含在股票价值中,可直接带入公式计算。

本文链接:http://hainhha.cn/gp/13340.html

版权声明:本文内容由互联网用户自行发布,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请联系qq:1442716096举报,一经查实,本站将立刻删除。