美国加息的影响有哪些(美联储货币政策对于全球经济的影响)

一、美联储的产生、运作方式与货币政策

1、美联储的产生

19世纪至20世纪初,美国金融市场放任自流式发展的弊端不断显现,金融危机频繁爆发,成立一个机构对金融市场进行适当监管的呼声日益高涨,美联储应运而生。

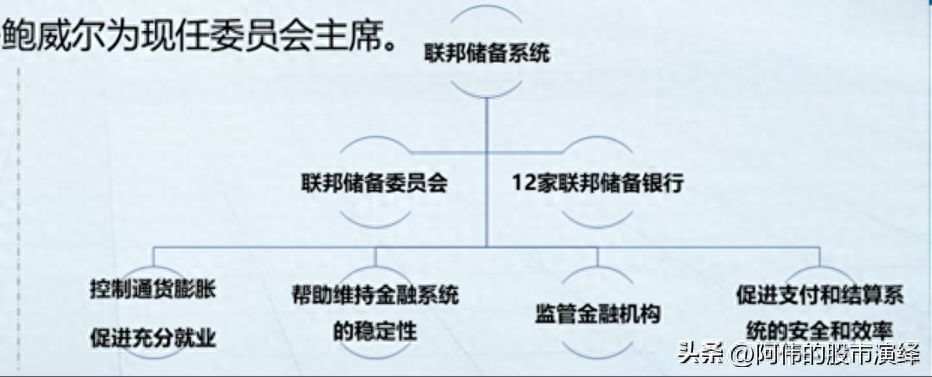

2、美联储的组成与职责

美联储核心管理机构是美国联邦储备委员会,由7名理事会成员和12家分布于全国主要城市的地区性的联邦储备银行组成。

7名理事会成员由总统提名,由参议院确认,任期14年,实行交错任期制。

12家地区联邦储备银行属于私营机构行长任命需经美联储理事会批准。

3、美联储与货币政策制定

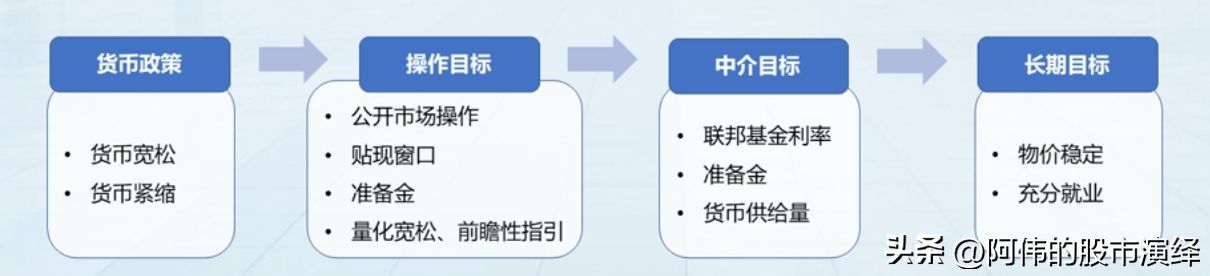

在美联储制定的规则中,货币政策至关重要,包括设定短期利率和其他措施,旨在影响整体金融状况,并通过这些措施来影响经济发展。货币政策由联邦公开市场委员会制定。

参加会议的有19位政策制定者,包括7名美联储理事会成员和12位地区联邦储备银行行长每年选举美联储理事会主席作为其主席。

每年召开8次议息会议,会议间隔大约6周左右,每季度最后一个月随利率决议一起公布经济预期和点阵图。

4、美联储的政策目标

美联储的货币政策目标是控制通货膨胀,促进充分就业。

美联储货币政策的操作目标是联邦基金利率,即同业拆借市场利率

美联储瞄准并调节同业拆借利率来直接影响商业银行的资金成本,进而传导至实体影响消费、投资和国民经济

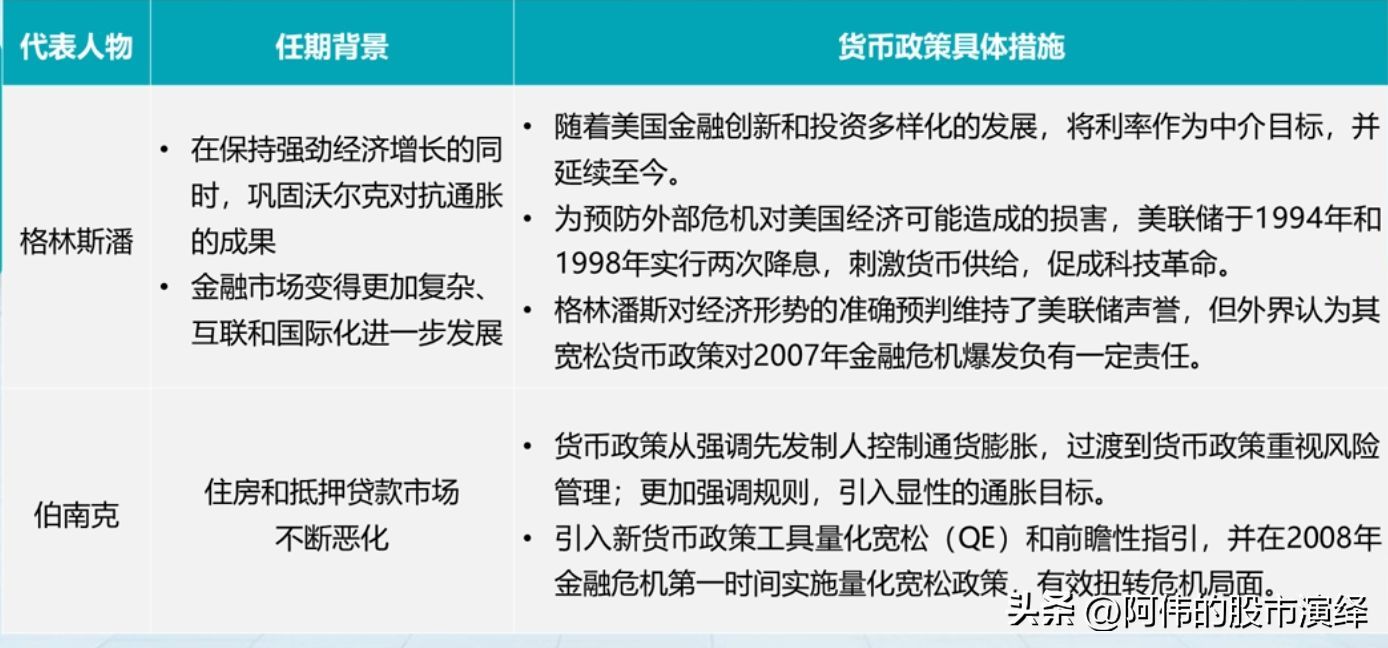

5、美联储货币政策演变

二、美联储加息的历史周期分析

1、历次美联储加息周期情况

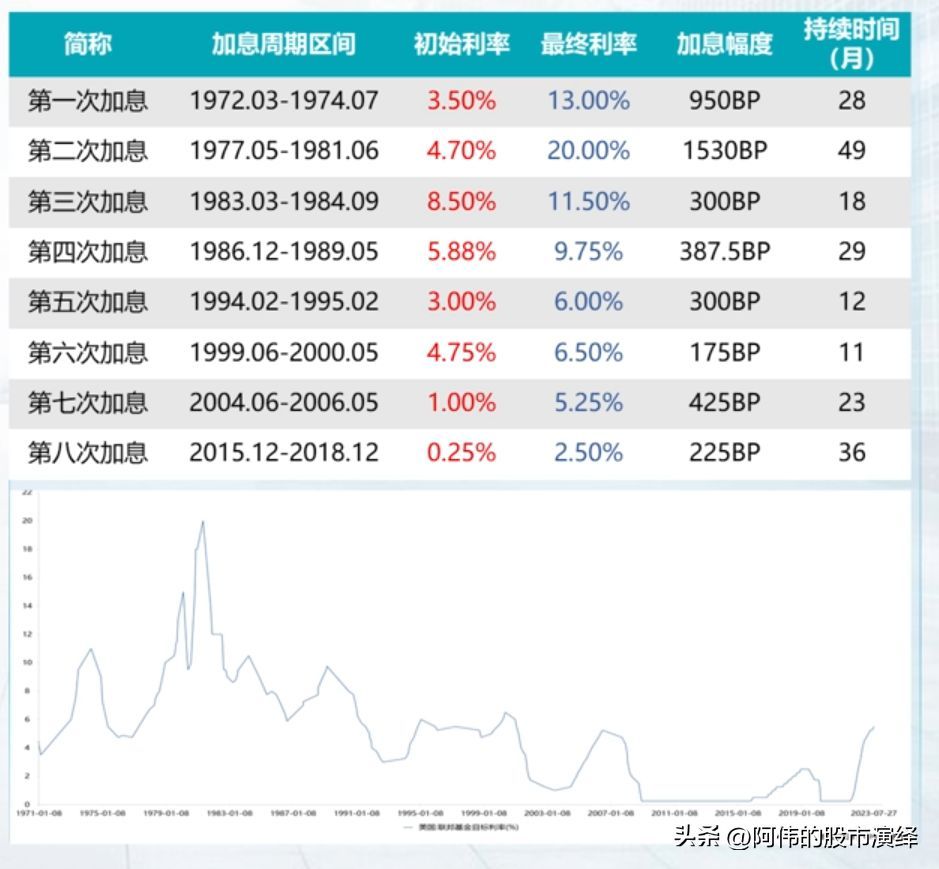

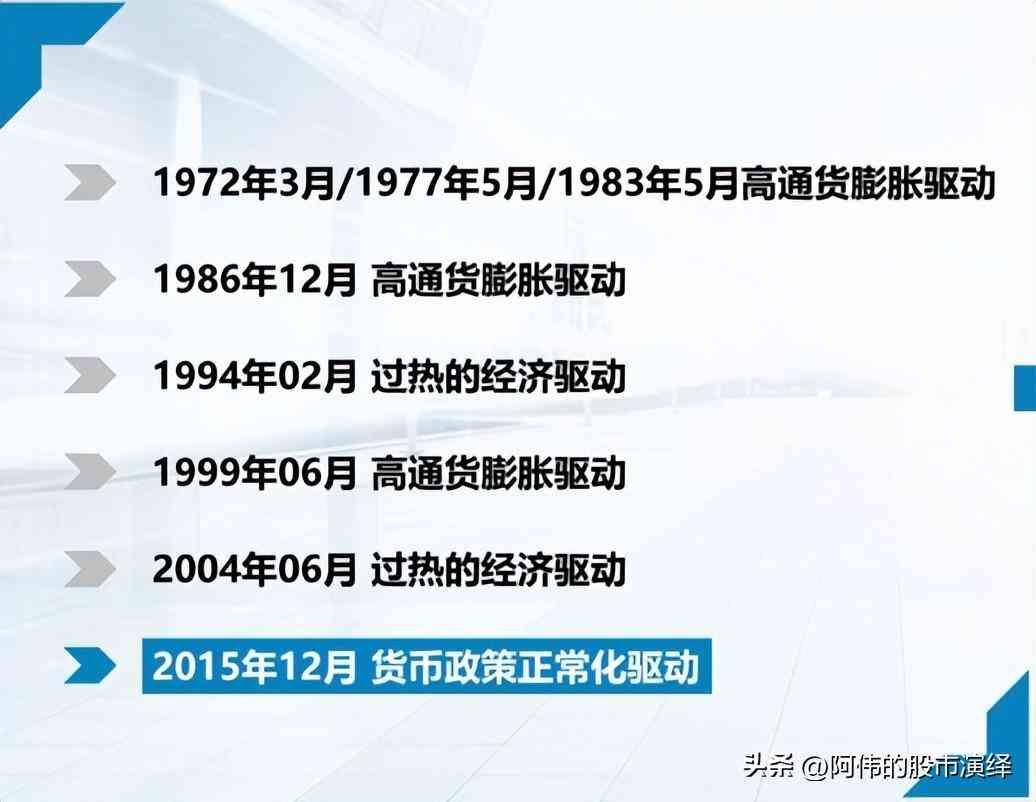

自1971年布雷顿森林体系瓦解之后美联储一共经历了8个完整的加息周期。就加息幅度而言,在20世纪70年代末至80年代初,为应对超高通胀问题美联储进行了大幅度加息,加息幅度累计达1530个基点,联邦基金目标利率达到20%。

就加息持续时间而言,在8个加息周期中,最短的11个月,最长的54个月,平均为30个月。

2.历次美联储加息内在驱动

美联储通常在其货币政策执行框架指引下执行货币政策,据此决定每轮加息周期的时间和幅度

1971年以来,全球政治、经济以及经济理论发生了巨大变化,美联储货币政策执行框架也相应经历了数次更新,但就业水平、通货膨胀、经济水平是美联储一直以来所关注的目标。

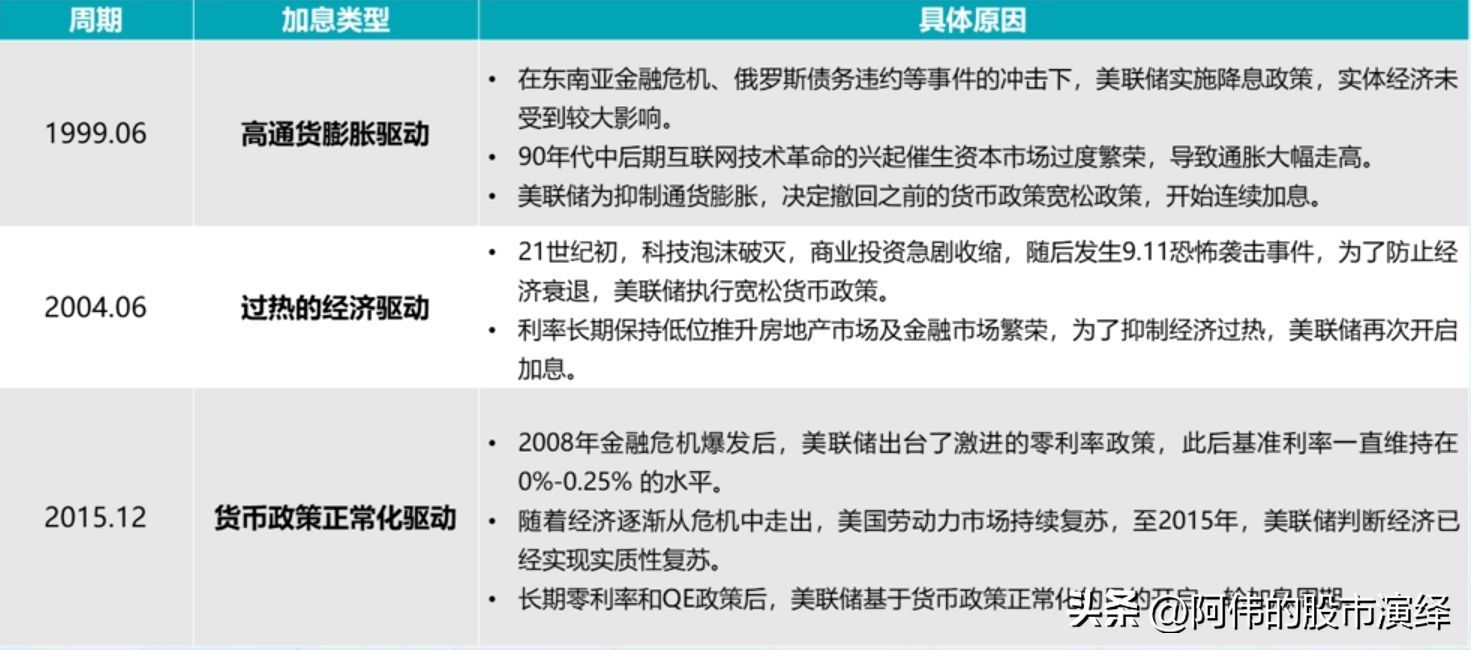

具体来看,美联储历次加息可以分为三种类型:过热的经济驱动、高通货膨胀驱动和货币政策正常化驱动

(1)经济过热原因的加息

过热的经济活动会驱动美联储进行加息。

1994年经济复苏势头重燃,美联储通过加息使通胀得到控制,此次加息被认为是97年亚洲金融危机的因素之一

2003年下半年经济强劲复苏,核心通胀抬头,2004年美联储收紧政策,直至次贷危机引发全球金融危机。对美国而言,由于经济处于扩张期,企业盈利能力持续提升,加息政策对实体经济的冲击不大;对其他国家而言,美联储加息带来美元流动性收紧等一系列负面溢出效应,部分被美国经济增长和进口增加的正面效应所抵消。但在一定程度上,货币的收紧仍将对全球经济产生不利影响。

(2)通货膨胀原因的加息

经济状况不是美联储货币政策的主要考量因素,即使美国经济处于停滞或下行状态,过高的通货膨胀也会驱动美联储选择进行加息。早期货币政策执行框架在滞涨时失效,高通胀与经济走弱同时发生第一次加息 (1972.3) 和第二次加息 (1977.05) 时,美联储并没有在经济走弱时结束加息而是进一步进行了大幅度加息。第三次加息(1983.05),由于美联储将M1作为货币政策决策的定量指标,在M1增速上升至10.81%时开启了加息,此时美国经济刚开始复苏,PMI仍处于持续上升阶段。由于金融市场风险被添加进货币政策执行框架,第四次加息(1986.12),“黑色星期一”的发生,美联储短暂中断加息并降息三次。

对美国而言,美元利率的上升往往会拖累国内经济增长,减少其对外进口;对其他国家,特别是对外债以及资源出口存在较高依赖的新兴经济体,美联储加息对其经济造成的冲击将更为严重

(3)货币政策正常化

在没有出现明显的经济过热和通货膨胀情况下,货币政策正常化的需求推动美联储进行加息。

2015年12月,在长期实行超常规的量化宽松政策后,美联储基于货币政策正常化的目的开启了一轮加息周期。

(4)近一轮美联储加息的特点

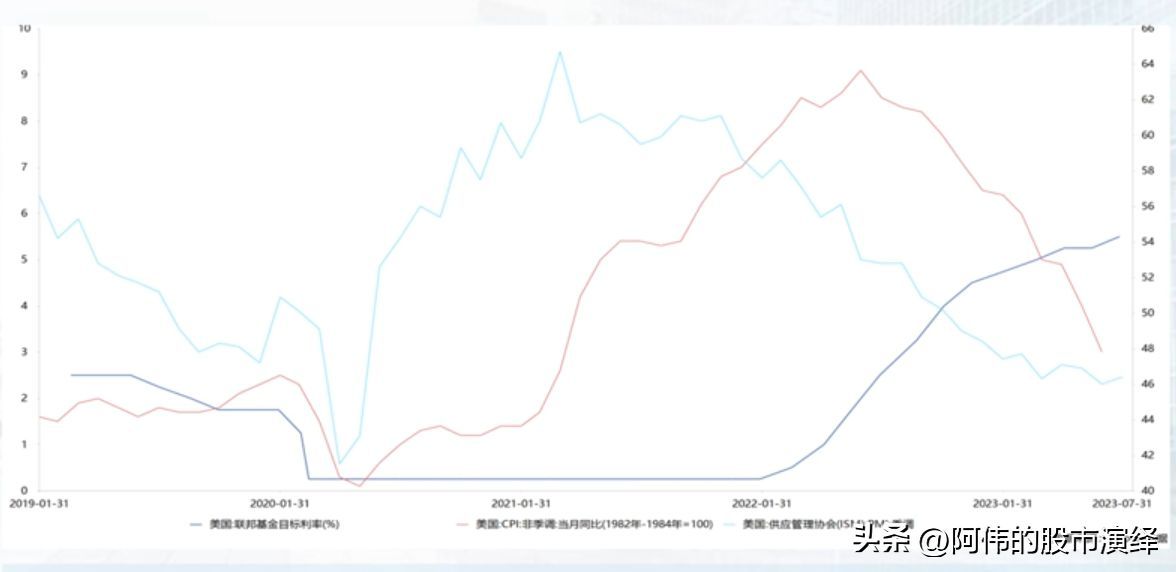

2021年以来,美国通货膨胀大幅上升

美国政府采取了大规模的财政刺激措施同时美联储实施了史无前例的零利率政策和量化宽松等非常规货币政策来托底经济造成货币超发

供给冲击: 俄乌冲突造成的国际大宗商品价格上涨,导致成本上升。供给冲击:疫情冲击下的全球供应链不畅,商品供应不足,价格上升。工资通胀螺旋。

劳动力市场结构性问题

(5)美国CPI指数持续攀升

进入2021年,美国通货膨胀水平一路上行,2022年6月美国cpi同比攀升至9.1%,创下本轮新高。

美联储对本轮通胀的严重性和持续性产生误判,宽松的货币政策没有及时退出。高企的通胀面前,美联储必须采用激进举措来应对,连续11次加息累计525个基点

三、美联储加息货币政策对全球经济的影响

1、对新兴市场国家的溢出效应分析

对于新兴市场国家而言,其普遍杠杆率较高且外债较多,美联储加息过程中往往会带来美元流动性的收紧,导致新兴经济体国家资本外流压力加大的同时增加其债务负担,带来一系列不利的影响。

2、美联储加息与墨西哥货币危机

1994年,美国经济强劲复苏,走出衰退阴霾。同年2月,美联储选择加息以应对可能的通胀风险在随后的12个月内累计加息300个基点

与美国经济关联度较高、对美国资本依赖度较大的墨西哥首当其冲,货币大幅贬值。仅仅3天时间墨西哥比索兑换美元汇率暴跌42.17%,1994年全年墨西哥比索兑美元贬值82.96%

受到市场恐慌情绪蔓延的影响,大量资本从墨西哥流出,国际收支情况恶化,直接导致了墨西哥国内爆发了大规模的货币危机。

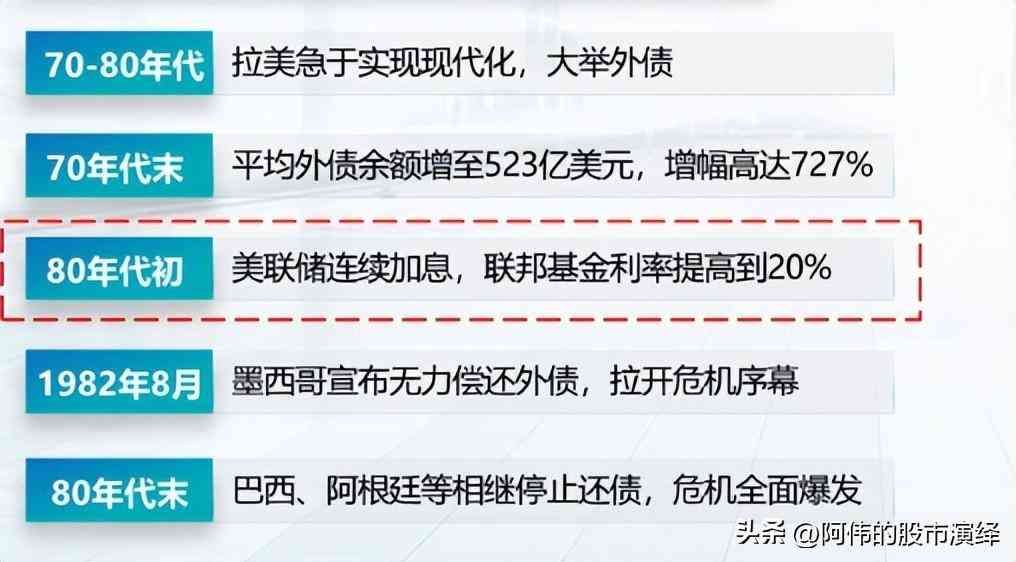

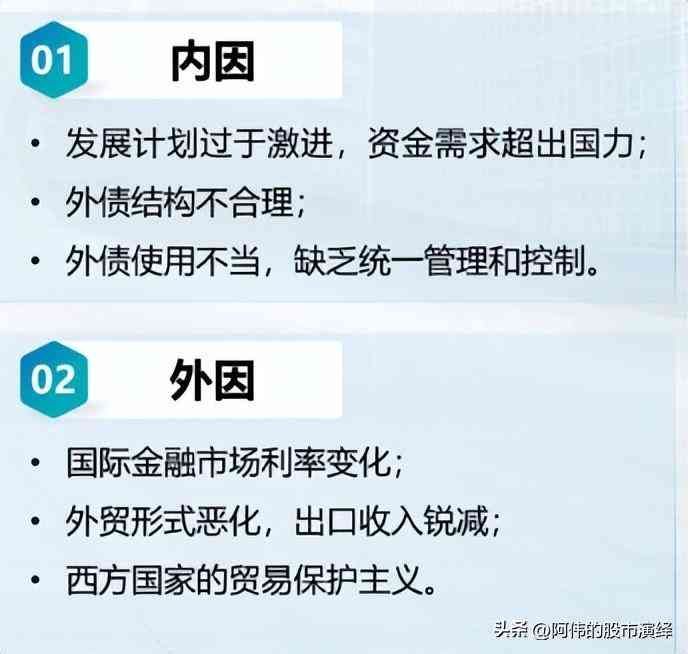

3、拉美债务危机

70年代末80年代初,为了应对滞涨的局面,美联储采取了激进的货币紧缩政策,美国联邦基金利率最高达到20%。

这一时期,拉美国家外债存量进一步上升,短期外债、浮动利率债务占总外债的比重大幅上升。在美元加息周期,一方面浮动利率债务和短期债务上升成为拉美国家沉重的债务负担;另外一方面,拉美国家多依赖出口支撑经济发展,经济衰退导致外需减弱进而冲击出口,拉美国家不得不进一步继续借款,陷入债务的泥潭.

到1983年10月,世界上27个国家合计宣布了2390亿美元的债务重组,其中拉丁美洲国家占了1760亿美元

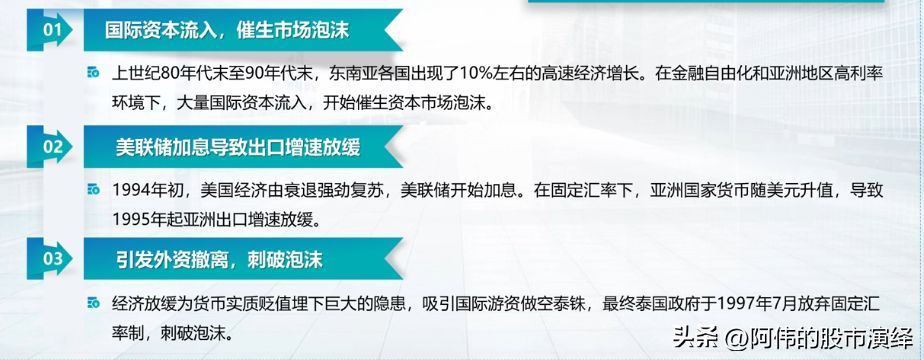

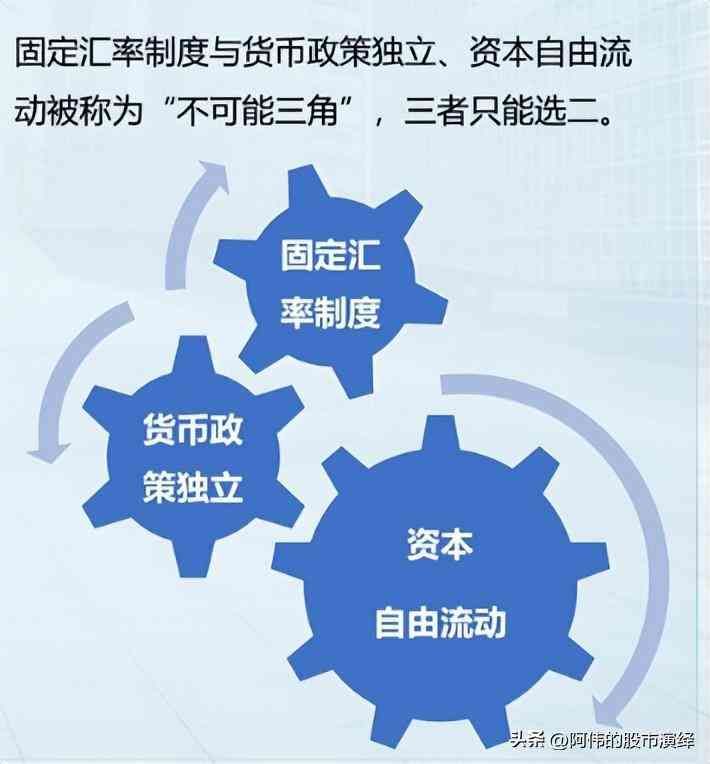

4、东南亚债务危机发展过程

东南亚债务危机传导途径:

在固定汇率下,亚洲国家货币随美元加息而升值,导致1995年起东南亚国家出口增速放缓,这也为货币实质贬值埋下巨大隐患。

1997年2月起以索罗斯为首的国际游资从银行拆借大量泰铢,在市场上抛售。泰国政府为维护汇率而斥资接盘,但因外汇储备薄弱而未能抵御国际游资的强势攻击,最终于1997年7月2日放弃固定汇率制,泰铁暴跌仅当日跌幅就达15%。

泰铢贬值后,一方面国际游资继续攻击实行固定汇率制的地区。另一方面,恐慌情绪传染至其他亚洲地区。亚洲股票被集体抛售,大量外资流出货币集体贬值。最终,亚洲货币危机短期又引发了各国的金融危机,长期削弱生产和投资而演变为经济危机

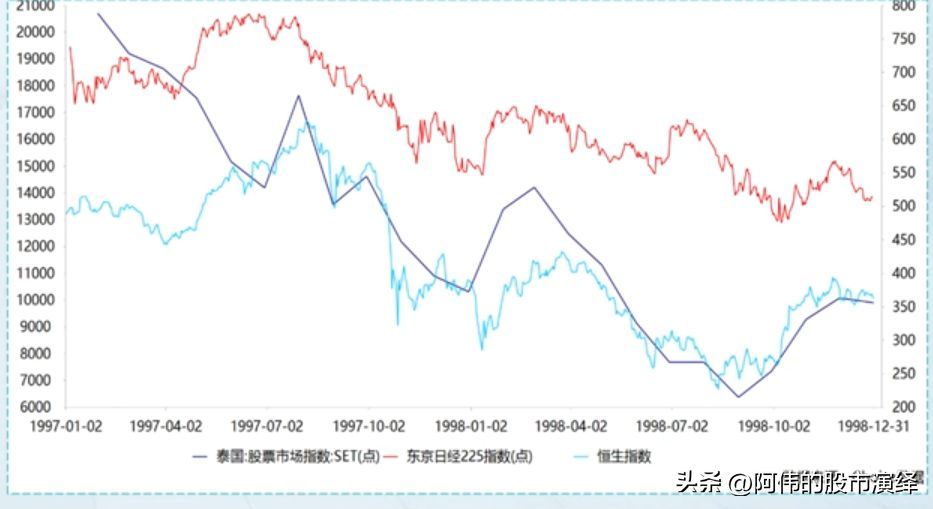

1997-1998年间亚洲股票市场全线跳水,最低时泰国股票指数跌去近80%;恒生指数自高点跌去近万点,跌幅达60%

5、2008年金融危机

危机影响及应对措施:

资产价格大幅下跌: 2007年底,美国20大城市的房价指数同比下跌20%。居民房产价值急剧缩水,居民难以负担高额房贷,美国房地产次贷危机爆发,逐步演变成全球金融危机。

金融机构破产:2008年雷曼弟公司正式申请破产,随后美国通用汽车公司、加拿大北电网路、德国Arcandor集团纷纷申请破产保护经济通胀下行,债务通缩螺旋: 2009年开始美国、西班牙、英国等国家失业率飙升创历史新高。

美联储非常规货币政策+财政刺激+金融改革:七国集团例行峰会在美联储提议下发表原则声明,共同采取措施来避免那些具有系统重要性的金融机构破产,同时2008年之后美国进行了大量的金融改革,包括创建“金融稳定监督委员会(FSOC) 等。

四、美联储加息对中国经济的影响

1、应对措施:加快“国内大循环为主体、国内国际双循环”的建设

2、坚持“以我为主”的货币政策,降低错位影响

以上。

本文链接:http://hainhha.cn/gp/7946.html

版权声明:本文内容由互联网用户自行发布,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请联系qq:1442716096举报,一经查实,本站将立刻删除。