外资视角看“北上资金”:为什么北向资金的流动会扰动A股市场情绪?

本刊特约 | 孟磊

摘要

北向资金的波动会因为其高频的披露频率而对A股市场情绪产生扰动,但其并非导致今年A股市场表现疲软的主要原因。

当前整体A股市场的股权风险溢价高于历史均值上方的一倍标准差,环比来看,与2022年4月、2020年疫情之初,以及2018年底中美贸易摩擦相接近。这显示整体投资者情绪较为低迷。事实上,机构投资者仓位集中的A股上市公司的股价已经低于去年4月和10月。年初至今,偏股基金指数的跌幅要显著大于万得全A指数。

为什么北向资金的流动会扰动A股情绪?

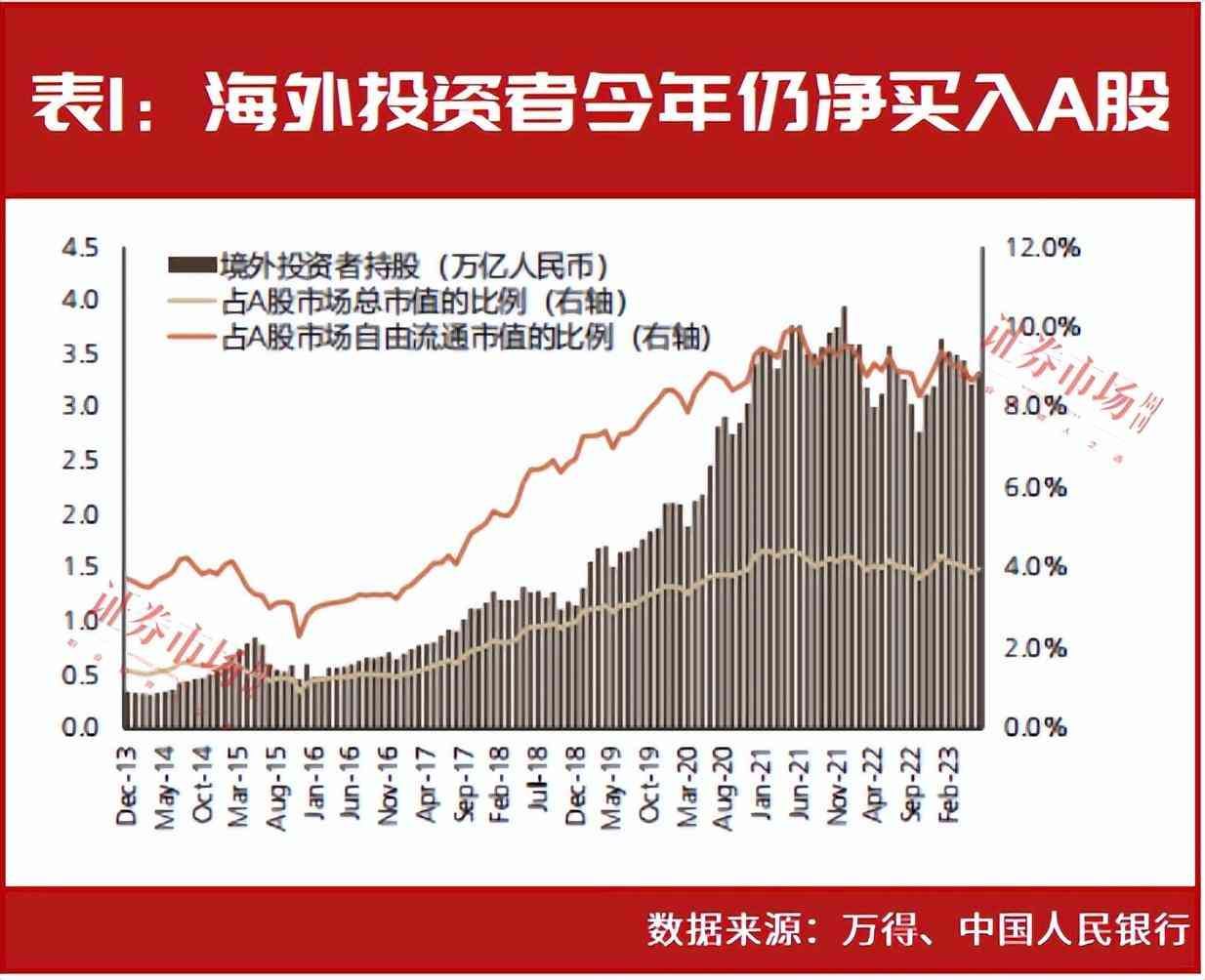

虽然北向资金在A股的持仓(北向和全部海外投资者持股分别占A股全部自由流通市值的6%和9%)和交易额(年初至今占A股总成交额的12%) 占比并不高,但其高频的披露频次会对境内投资者的预期会产生较大影响。事实上,北向资金是A股市场上惟一日度甚至即时公布的机构资金流数据。相比之下,境内机构普遍只披露季度持仓数据。8月以来,北向资金出现净流出的情况,使许多境内投资者担忧海外投资者是否会进一步撤离A股市场。

北向资金流入A股市场的四个阶段

为了探寻北向资金的规律,我们对过去八年内北向资金的交易活动进行了梳理。事实上,北向资金一直是A股市场的长期净买入者。自陆股通开通以来,我们可以将北向资金净流入划分为四个阶段。

第一阶段:陆股通开通后至2015年底,由于A股市场波动较大,北向资金呈现大幅波动的特征。

第二阶段:2016年初至2017年中,在中国经济企稳反弹的背景下,北向资金呈现稳定的净流入(每个交易日日均净流入量为4.1亿元),且净流入的步伐开始逐步加快。

第三阶段:2017年中至2021年末,MSCI纳入A股推动北向资金呈趋势性流入 (日均净流入量为12.8亿元)。我们认为,北上资金在此期间所显示“类定投”的特征的最主要原因是MSCI将A股纳入其全球系列指数,并逐步提高纳入因子。

第四阶段:20 22年初至今,受疫情反复和国际地缘风险的扰动,北向资金净流入的节奏在2022年一度偏离长期趋势。在防疫政策优化后,今年一季度北向资金的大幅净流入已使累计净流入额修正至此前的长期趋势。不过,今年8月以来,北向资金再次出现较大幅度的净流出,导致累计净流入量再度偏离长期趋势线。

外资视角:A股投资更像是增强收益的主题配置

我们注意到A股在MSCI中国指数的权重较低,仅为16% 。A股在MSCI新兴市场指数中的权重不到5%。海外投资者选择超配或低配A股市场和A股个股对其整体组合表现的影响并不大。因此,对海外投资者而言, A股投资更似为增强收益的主题配置(消费升级、碳中和等)。相比之下,在大中华投资组合中权重更高的海外上市的中资股(包括H股、红筹股、民营中资股等)则更易受全球宏观环境的影响。

外资投资A股持有的行业与个股相对集中

A股市场是全球新兴市场的一部分,如何控制风险是外资投资A股的重点之一。为了降低尾部风险,外资普遍在对A股的个股选择上设置了可投资的股票池范围。入选股票池需满足盈利正增长、市盈率不能过高等一系列风控指标。因此,外资能够投资的A股个股范围大幅缩窄至大中盘优质公司。少数对A股市场较为熟悉的海外投资者会采用市值下沉策略,选择超配中小盘以增强收益,但其在管规模占总体的比例较低。

普遍而言,外资在选股上偏好:

(1)行业龙头优质公司;

(2)拥有独特的品牌价值(如超高端白酒)或领先技术的行业领袖;

(3)估值低于或接近海外同业而盈利增速明显高于海外同业的行业与公司(如家电);

(4)公司治理良好的企业,符合ESG标准。

符合上述标准的主要是来自食品饮料、家电、高端制造等行业的龙头公司,因此北向资金在行业配置上会持续性地偏向相关行业或集中于个别优质企业。不过,外资对于国内投资者偏好的A股科技板块的兴趣度相对较低,因为其可以在全球市场投资高质量的全球科技龙头企业。

当然,海外投资者会在战术层面会根据估值调整其对A股市场的行业配置策略。我们注意到北向资金在2021年减仓房地产与技术硬件,在2022年减仓制药与技术硬件,在2023年上半年减仓房地产、耐用消费品、能源与银行。

今年外资减持海外上市的中资股 但仍增持A股

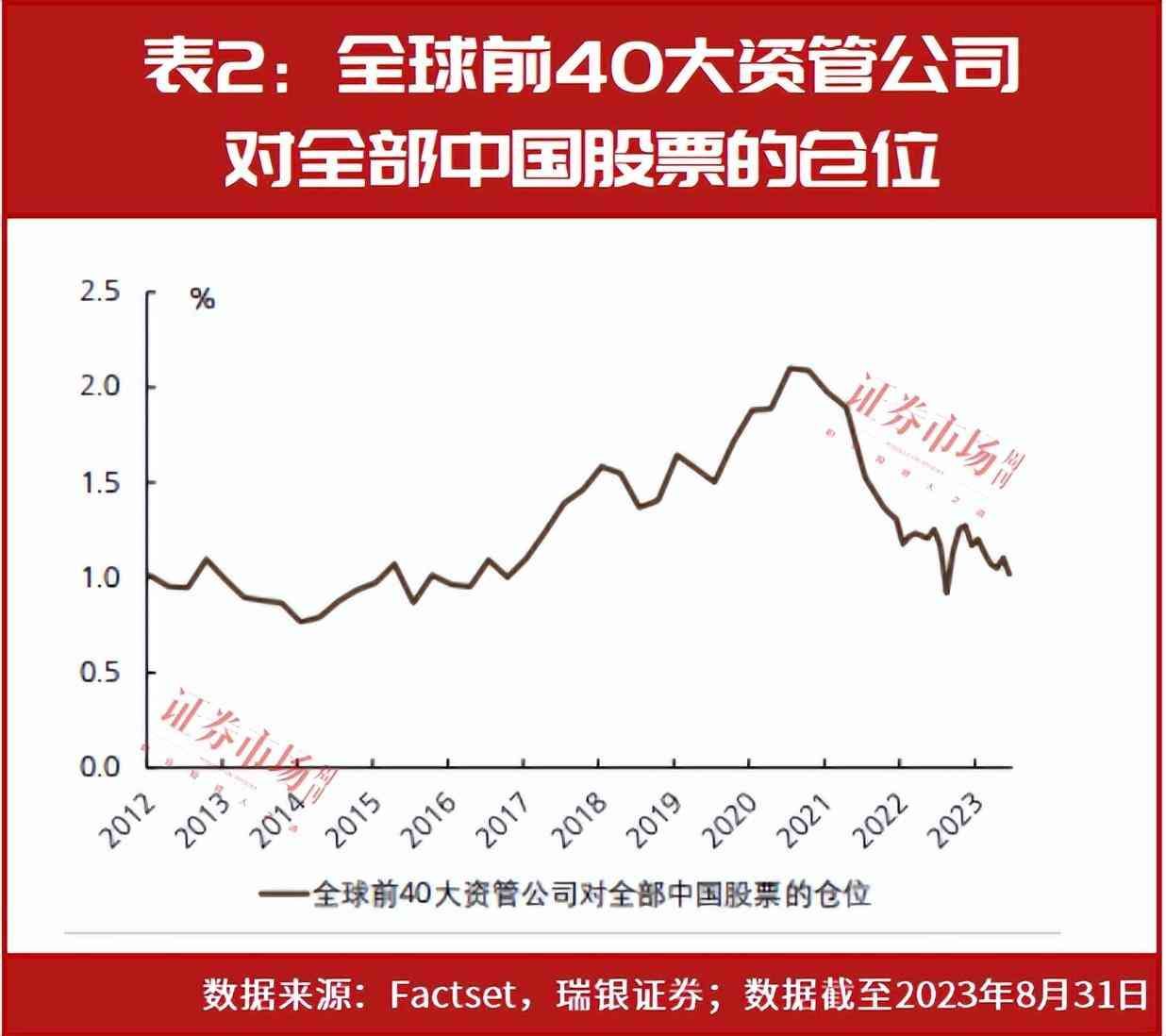

从数据层面来看,目前全球前40大资管公司对全部中国股票(A股+在中国香港上市的中国内地公司+中概股)的持仓自二季度以来持续下滑,环比接近于去年10月的低点,显示海外长线投资者认为今年大中华股市的风险收益低于海外成熟市场。

不过,年初至今北向资金仍净买入A股610亿元,显示出今年海外投资者对权重较低且有助于增强收益的A股的偏好高于海外上市的中资股。我们认为,北向资金的波动会因为其高频的披露频率而对A股市场情绪产生扰动,但其并非导致今年A股市场表现疲软的主要原因。

短期来看 外资看到哪些积极因素后有望回归A股?

对于今年而言,外资机构对于A股市场的参与情况和整个宏观经济的发展过程相关度很高。年初当中国调整防疫政策时,海外机构投资者对于中国经济今年的反弹力度抱有很大的信心,因此我们看到今年一月份北向资金的累计净流入金额高达1467亿元,近几个月,中国的经济运行开始遇到了一些内外发展的挑战,经济恢复进入一个曲折式前进的过程。根据我们和投资者的交流,外资机构对房地产开发商或地方政府融资平台等问题的关注度比境内投资者更高。

7月政治局会议后相关政策的准备和出台需要一些时间,我们观察到8月7日以来北向资金净流出超过16亿元。分投资者类型来看,8月外资公募基金与对冲基金净流出的幅度相当,分别净流出445亿元与420亿元。不过,两者在9月出现明显分歧。外资公募于9月持续净流出413亿元,而外资对冲基金同期则净流入51亿元。

从最近和海外投资者的交流来看,海外投资者认为最近出台的一系列措施, 比如降低印花税和交易费用、一线城市“认房不认贷”等举措等对于稳定经济和股市能够起到一定帮助。他们也期待看到更强有力的财政政策,包括直接作用于居民消费,以及对地方债务风险的化解。我们认为宏观经济数据的企稳与可持续的反弹应可提振投资者信心,促进股票市场回升。

长期来看 海外投资者希望看到哪些积极变化?

随着中国经济的体量增加,GDP的增长速度也会相应发生换挡,海外投资者对于企业盈利质量的关注度相比以前自然会更高。他们会比较关注企业的信息披露,比如财务报表和业绩会上对于各项产品或业务的毛利率情况披露等。如果在改善企业信息披露、提升公司治理水平上能有更加明确的标准和奖惩机制,这应会对实现长期目标有所裨益。

此外,对于中国特色估值体系的发展,海外投资者期待看到更多国企改革对于经营效率的提升,其中管理层激励机制以及自由现金流的改善最受关注。国企可能需要更加重视股东回报,提高派息比率或者股份回购回馈公众股东。

事实上,日本股市今年在全球范围内表现较为突出,部分得益于相关监管部门在过去若干年中对于提升日本企业公司治理所做出的努力。东京证券交易所明确要求上市企业对提高净资产收益率(ROE)和市净率(P/B)提出改进目标、制定相关举措、增加信息披露的管道、加强与投资者沟通。这些措施可能是我们可以借鉴的。

(作者系瑞银证券中国股票策略分析师。嘉宾观点仅代表个人,不代表本刊立场。文中所涉个股仅做举例,不做买卖推荐。)

本文链接:http://hainhha.cn/gp/12986.html

版权声明:本文内容由互联网用户自行发布,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请联系qq:1442716096举报,一经查实,本站将立刻删除。