保险保障期限应该如何选择(2024年成人的保险这么买保证不踩坑)

首发:文文大保贝儿

一个能直接联系上公号主的保险自媒体

大家好,我是文文大保贝儿,你的脚后跟部保险博主。

2024年,成人的保险怎么买,才可以不踩坑?

01

成年人都需要哪些保险?

成年人需要的保险保障里,四大基础保障险种包括:寿险+重疾险+医疗险+意外险。

如果基础保障部分配置齐全了,还有多余的预算,可以考虑再给自己存一笔养老年金,或者用增额终身寿险为自己安排一笔储蓄。

有些小伙伴在买保险之前,也不考虑自己的保障需求、也不了解产品的保障内容,就只盯着所谓的“性价比”不放,就觉得“便宜=好,贵=坑”。

这是买保险最大的一个误区。

“一分保费一分保障”,抛开保障比保费,不仅没有意义,还很容易让我们错失自己真正需要的保险保障。

所以,咱们在选择保险产品的时候,一定不要盲目的陷入“便宜就是好”,“贵就是坑”的想法里。

切记,给自己全面的保险保障,才是咱们第一该考虑的事情。

02

成人的重疾险配置思路

(1)为什么要买重疾险?

重疾险,就是发生合同中约定的疾病,达到了理赔的标准,保险公司会直接给一笔钱的保险。

在发生重疾之后,可能是很难快速回归原来的工作岗位的,这么一来,直接就会影响到很长一段时间内的收入情况。

损失的表面收入算得出来,但因为一场重大疾病,背后对应的隐性成本,算不出来。

重疾险理赔的钱,就是一笔可以让我们自由支配、维持生活与家庭经济正常运转的钱,让我们能安心的“养病”。

有了百万医疗险,谁再买重疾险不是大冤种吗?

我还是想不明白:有了高额的百万医疗险,为什么还要买重疾险呢?

(2)重疾险的赔付次数怎么选?

从赔付次数上看,可以分为“单次赔”和“多次赔”。

(1)单次赔重疾险

“单次赔”意味着重大疾病只能赔付一次,赔付了一次重疾保额后,以后如果再发生重大疾病的问题,就不能再次获得赔付了。

相对来说,单次赔的重疾险保费更便宜一些,可以让我们用较少的保费,买到更高的保额。

缺点的话,就是一旦发生了重疾理赔,未来就没有保险保障了,后续想再买到重疾险,也几乎不可能了。

(2)多次赔重疾险

多次赔付型的重疾险,在赔了一次重疾后,其他重大疾病仍然有保障。

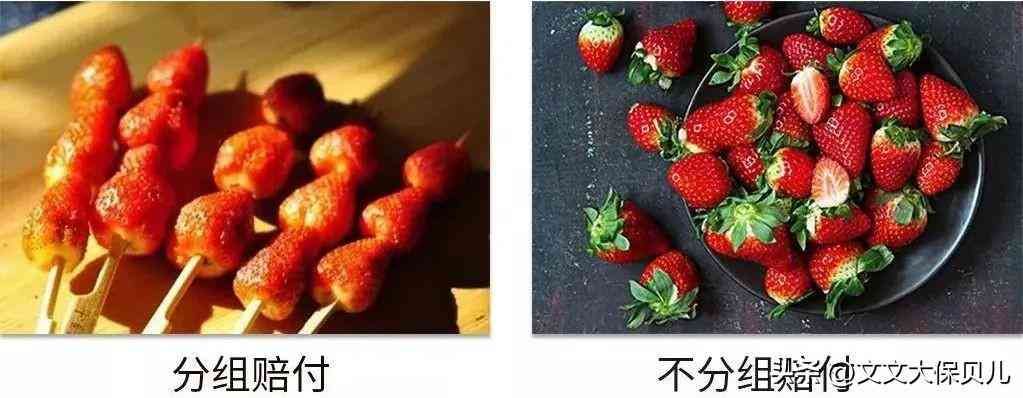

从具体的保障方式上看,多次赔付型的重疾险又分为“分组多次赔”和“不分组多次赔”两种。

需要注意的是,不管是“分组多次赔”还是“不分组多次赔”,每种疾病只能赔付一次,同种疾病是无法重复理赔的。

在重疾险的选择上,我们主要需要考虑以下几点就可以了——

①是否需要重疾多次赔的保障:需要就选多次赔的重疾险,不需要选单次赔的重疾险

②是否需要附加身故保障:附加身故保障偏贵但一定可以获得理赔,不附加身故保障保费更便宜

③是否需要“癌症二次赔”等附加险:根据咱们的实际需求进行具体的选择

重疾险的选择上主要考虑这三点就可以了,至于什么“满期返还保费”、“保障理财二合一”之类的,不太建议大家选择。

03

成人的医疗险配置思路

医疗险根据我们的就医需求不同,可以分为“小额医疗险”、“百万医疗险”、“中端医疗险”、“高端医疗险”四个类型。

(1)小额住院医疗险

“小额住院医疗险”顾名思义,报销的是小额的医疗开支费用。

如果你希望在小病住院之后,社保报销后剩余部分的医疗费用,也可以有保险报销,需要的就是这类保险。

这类产品的通病就是:稳定性不好、爱停售;理赔影响第二年续保;健康告知严格、无人工核保......

(2)百万医疗险

百万医疗险可以解决我们的大病就医需求,避免出现“因病返贫”的情况。

在条件允许的情况下,百万医疗险建议人手一份。

在百万医疗险的选择上,其实现在市面上的产品同质化非常严重,不同产品之间几乎没有什么本质上的区别了。

只要产品本身没有硬伤,附加服务不少,续保条款尚可,健康告知相对宽松,大概率就是不错的产品了。

(3)中端医疗险

中端医疗险属于把“小额医疗险+百万医疗险”给二合一的产品,可以实现“住院0免赔”。

有一些中端医疗险产品还可以附加门诊险的保障,去医院门诊上的检查、化验、开药这些费用都可以得到报销,一次性打通”门诊+住院“的全套保障。

还有一点,在就医范围上,中端医疗险的要求一般是“二级及以上的医保定点医院”,即使是去私立医院,只要它是医保定点合作的医院,也是可以获得理赔的,保障范围更广泛。

(4)高端医疗险

医疗险是高频服务的险种,而对于高端医疗险来说,则意味着更高的要求:

不仅仅是更加舒适的就医体验,还有更高质量的医疗资源、更快捷的反应速度、更准确的资源匹配。

虽然保费高,但通过“好产品+对症医疗资源链接+体贴的医事服务”,高端医疗险可以说是贵的很值得。

非常适合预算充足、对就医体验等有更高需求的小伙伴选择。

04

成人的寿险配置思路

寿险,就是传说中“不死不赔”的保险。

被保险人身故或者全残的时候才能够获得赔付,活着的时候用不到。

买寿险不是为了保障自己,而是为了保障我们爱的人。

身故了,还能留给他们一笔钱。

买寿险,最需要关注的点就是:谁应该买、买多少保额、保障期限、能不能买、能不能赔、花多少钱。

(1)谁应该买:不管是不是家庭经济支柱,只要是需要养孩子要养老人,就都应该买寿险。

(2)买多少保额:至少能够覆盖家庭负债和可预见的支出,如房贷车贷、孩子的教育金;最好还可以为父母、爱人、孩子留下一定的生活费用。

(3)保障期限:要解决特定时间内的寿险保障需求,选择定期寿险;要解决财富传承等需求,选择终身寿险。

(4)能不能买:主要看是否符合产品的健康告知、职业类别、收入要求、最高保额限制等要求。

(5)能不能赔:重点关注产品的“免责条款”,同等条件下,免责条款越少越好。

(6)花多少钱:结合实际情况,确定保费支出。

05

成人的意外险配置思路

关于“意外”的定义,是:

遭受外来的、突发的、非本意的、非疾病的使身体受到伤害的客观事件。

大家注意了,自然死亡、疾病身故、猝死(中暑、高原反应)、自杀及自伤等情况,均不属于意外伤害的范围。

我们在挑选意外险的时候,应该重点关注以下三项基础保障责任:

a. 意外身故:因为意外人没了,综合意外险能赔;

b. 意外伤残:因为意外导致全残或者伤残了,综合意外险能赔;

c. 意外医疗:因为意外进行门诊、住院治疗了,综合意外险能赔。

只要是因为意外事故导致的风险,无论是死了、残了、就医花钱了,都能保障的到的意外险,就是“综合意外险”。

预算允许的情况下,建议大家可以考虑多买一些保额,转移意外身故、伤残带来的风险。

在意外医疗的保障上,如果想报销得爽一点,建议大家选购不限医保目录报销的产品。

最好是保险公司可以赔偿合理的全部意外医疗费用,赔付比例100%,不限社保内外用药。

06

成人的储蓄险配置思路

如果保障类的保险都配置齐全之后,还有预算的话,可以再考虑用保险给自己存一笔钱,或者配置一份养老金产品。

“存钱”就是一点一点,为未来的自己准备一些钱。

随着经济的快速发展、生活条件的改善和医疗水平的进步,人均预期寿命也在显著提高。

唯有提前积累一笔安全稳定、细水长流的养老年金/增额终身寿,才能让我们以后的生活更加安心有保障。

当然,储蓄险是一个可选项:

如果我们现在预算紧张,可以先给自己配置好保障型的保险;等将来有闲钱了,再用保险慢慢的存钱。

写在最后

没有任何一个保险保障方案,可以适合所有人。

实际上,大家在给自己选择产品的时候,可能会有不同的侧重点:

有的朋友侧重重疾二次赔的保障、有的朋友侧重侧重癌症二次赔的保障、有的朋友偏好更好的就医体验、有的朋友偏好长期的现金流规划......

这些都是非常个性化的需求,也需要咱们一一的进行讨论。

符合自己的保障需求,出险理赔的时候可以顺利用到,这样的保险才是适合自己的好保险。

买东西没有金科玉律,合适自己就好啦~

本文链接:http://hainhha.cn/bx/5453.html

版权声明:本文内容由互联网用户自行发布,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请联系qq:1442716096举报,一经查实,本站将立刻删除。