华夏银行信用卡审核要多久,信用卡申请审批为何那么慢

1.业务规则

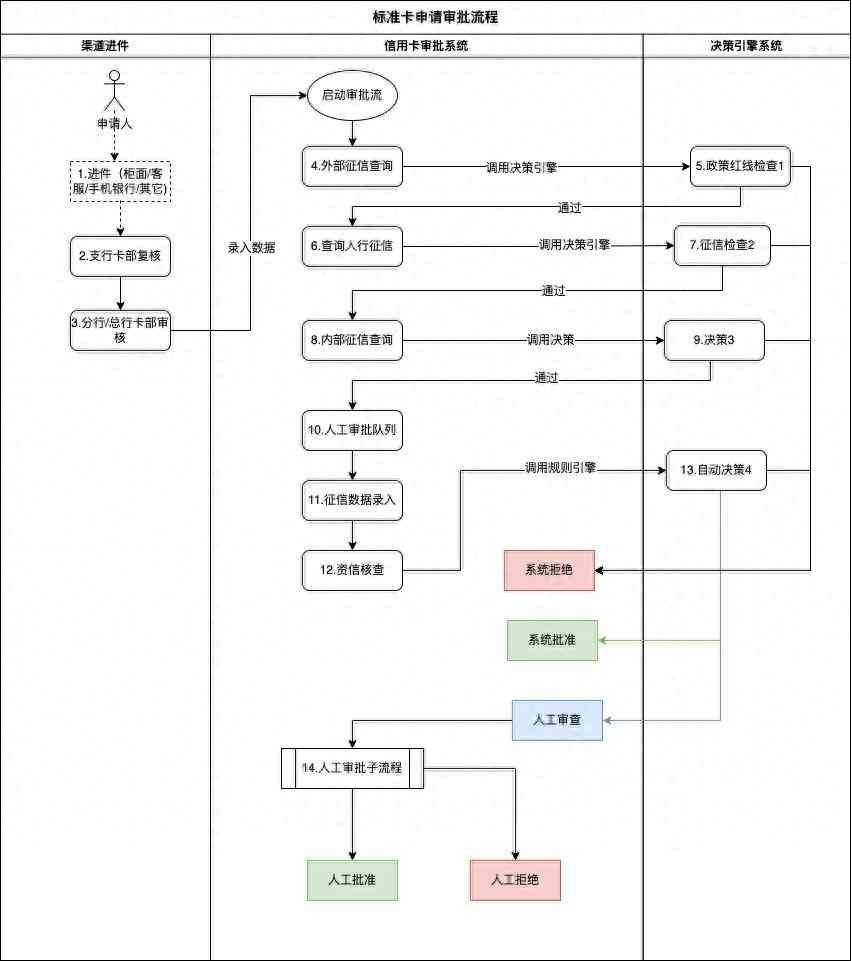

1.1 信用卡申请流程示例

流程图

1.2 规则解读

关于银行授信原理:根据一些银行获得的数据来进行审核、评估打分、综合计算,最终给出一个汇总得分,最后根据这个得分去给出一个相对合理的额度。然而计算的维度有很多,比如:财产、工作收入、资质情况、所在城市经济状况、信贷信息、他行授信情况等等。在授信审批时,我了解到银行会对申请人提交的数据分三类处理。

(1)不变数据

此类数据无法更改,如出生年月、性别、籍贯等。一般女性评分比男性高。

(2)限制性变化数据

此类数据会随着持卡人自身资信的变化而变化,但不会频繁性发生变化,也是授信审批的最重要考量因素,主要为工作单位、学历、收入、房车、本行或他行金融资产、小额贷款等。

(3)变化数据

此类数据随着持卡人主动操作而发生变化,比如:刷卡行为(就是刷卡商户、刷卡金额、刷卡时间、刷卡笔数等。卡圈流行的XX银行刷卡提额大法属于此类,一般由AI机器人完成)

这三类数据中,起决定性作用的是前两类数据,是授信额度的主要依据,最为重要的还是第二类数据。

1.3 征信说明

1.3.1 外部征信

外部征信就是来自于银行体系外的一些征信服务机构提供的征信数据,它包括专业市场数据库、社区居民数据库、各商会和产业链数据库、政府机构数据库等等,例如:

公安身份联网核查系统:用于验证申请人身份的真实性学信网学历学籍:学历验证司法大数据:查询有无犯罪记录和诉讼信息公积金中心:查询公积金缴存情况社保中心:查询社保缴存情况,基数和任职单位等手机号查询:通过运营商提供的数据,判断其手机号在网状态、消费等级等芝麻信用腾讯信用其它征信机构1.3.2 人行征信

中国人民银行作为所有的商业银行的监管和指导机构,其汇总了所有居民在各个商业银行的金融信息,其作为最权威的官方信用机构对外提供的详细的征信报告,以供被授权的金融消费机构或个人有尝使用。

人行征信报告示例截图

1.3.3 内部征信

内部征信其实就是申请人所在银行的一些数据,包括客户信用卡、存款、理财、网银、个贷、小企业贷等信息,还有一些银行内部的灰名单和黑名单数据(你之前的一些行为被记录到银行特殊的名单里面,可能是大额TX被记录、严重逾期被记录、征信出现严重问题被记录、钻银行漏洞都标记的等等情况)。

1.3.4 反欺诈

你填入的数据和银行获得的数据有出入,存在不真实的情况可能会被判定有欺诈嫌疑,这种要么银行去主动核实,要么严重匹配不上,触发某种退出机制直接拒绝!

百融反欺诈同盾反欺诈百行反欺诈1.3.5 其它

比如说,信贷人员认为你存在多头授信、授信过高等,你的申请也会被拒绝。

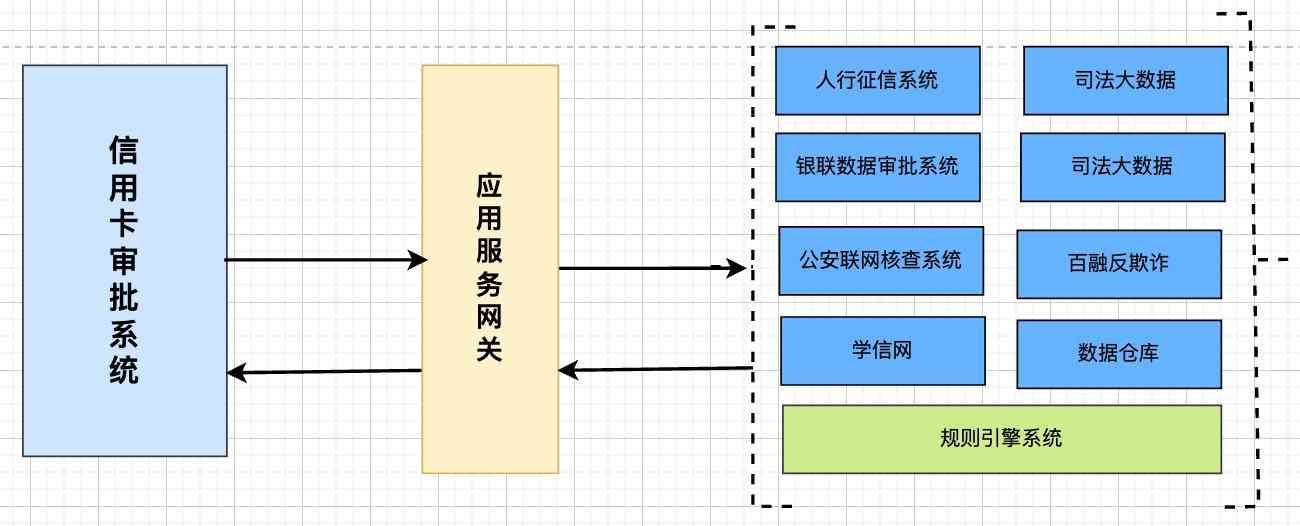

2.系统设计

一个完整的信用卡审批流程是很复杂的,涉及到专业知识和各个外围系统间交互等,工作量也是巨大的,需要专业团队实施,本案例将着重体现在规则和信用评分相关功能流程,忽略技术实现细节,有兴趣的同学请自行研究,此处不展开。

3.规则设计

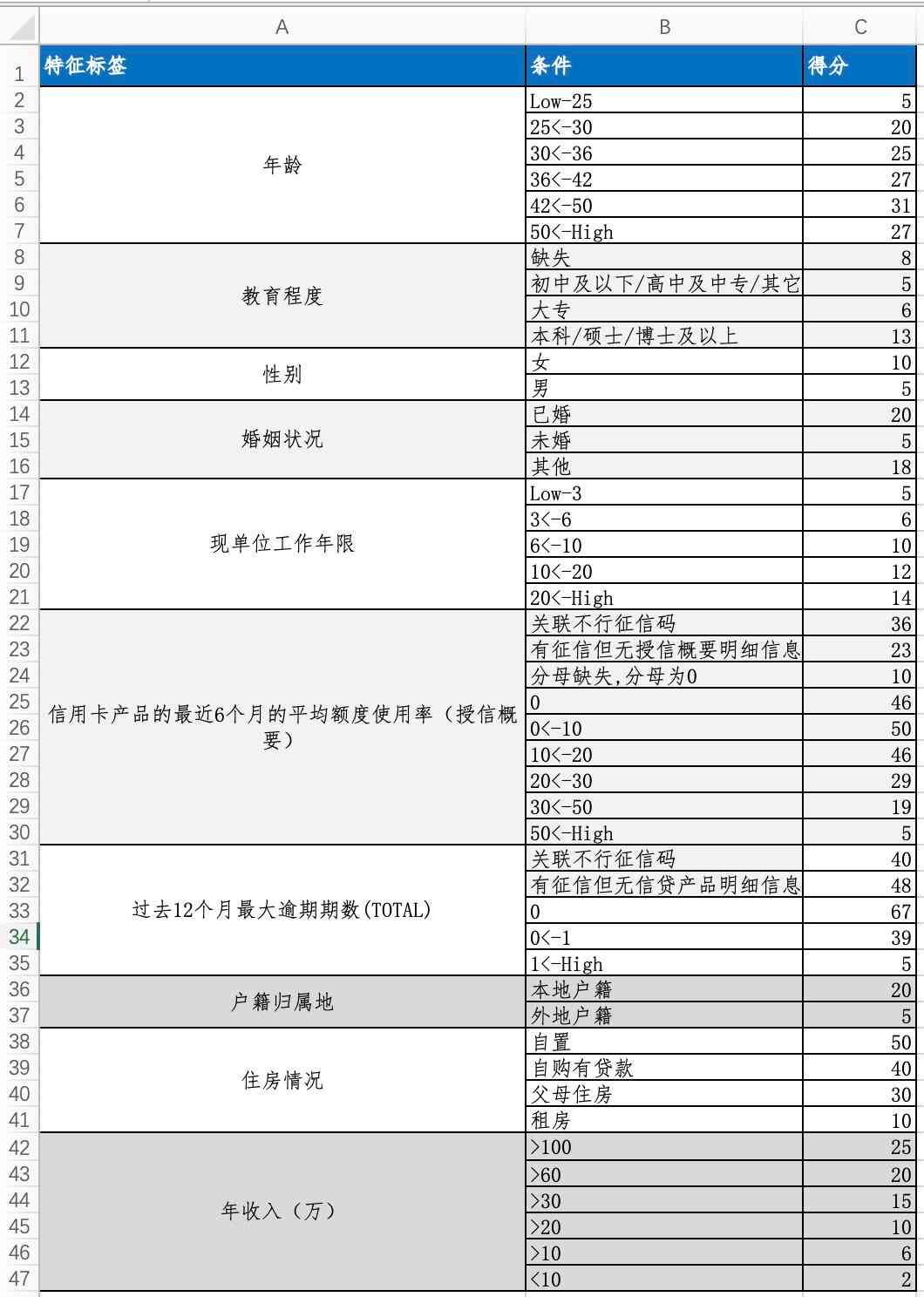

3.1 信用评分案例

注意:

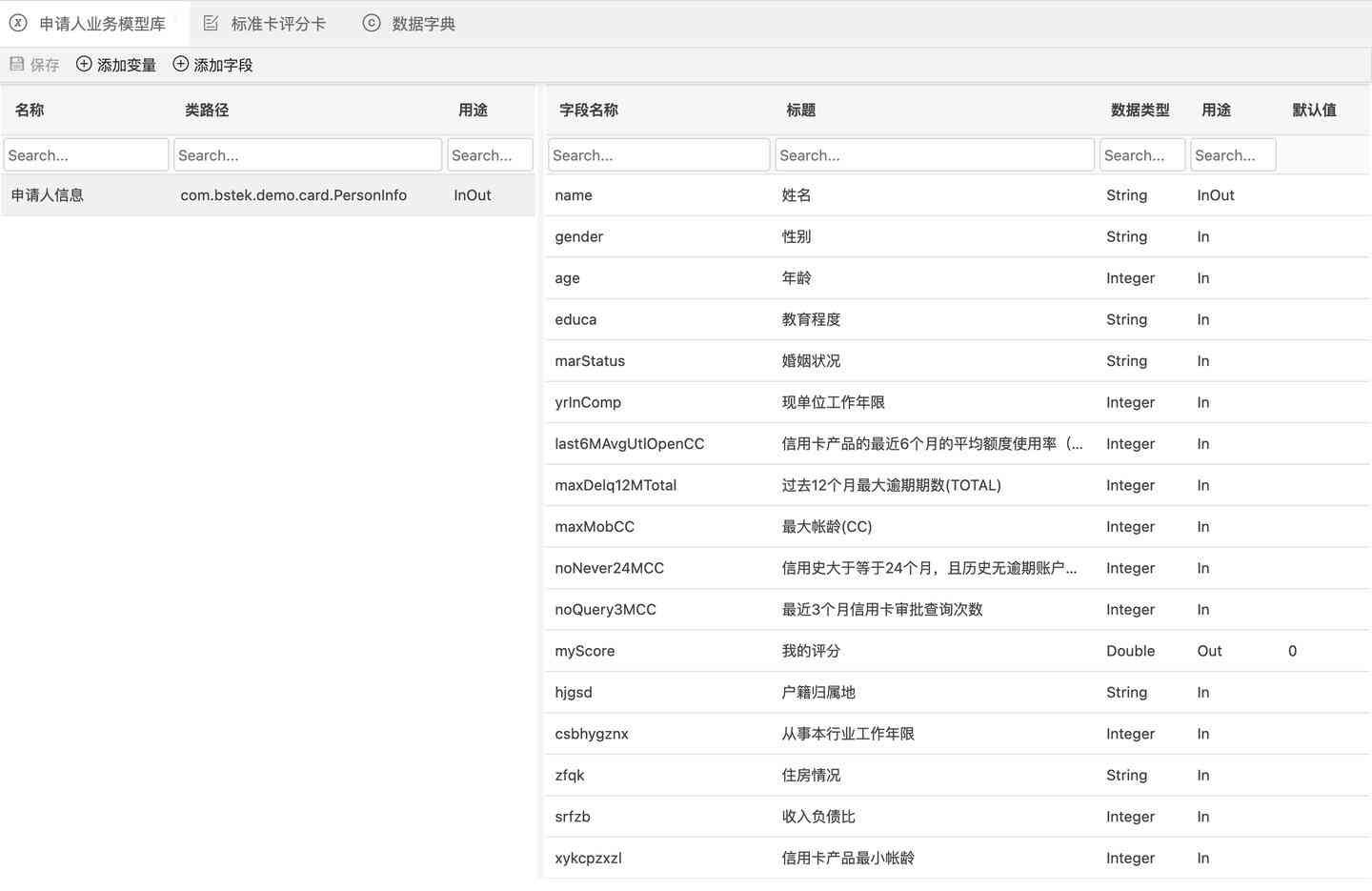

所谓评分的构成和评分的标准是银行的核心,也是信贷和风控部门最为神秘的部分,就算是内部人员也不一定完全清楚,此图只是个参考示例该评分卡对应【信用卡申请流程图】中的“13.自动决策4”节点3.1.1 变量(BOM)

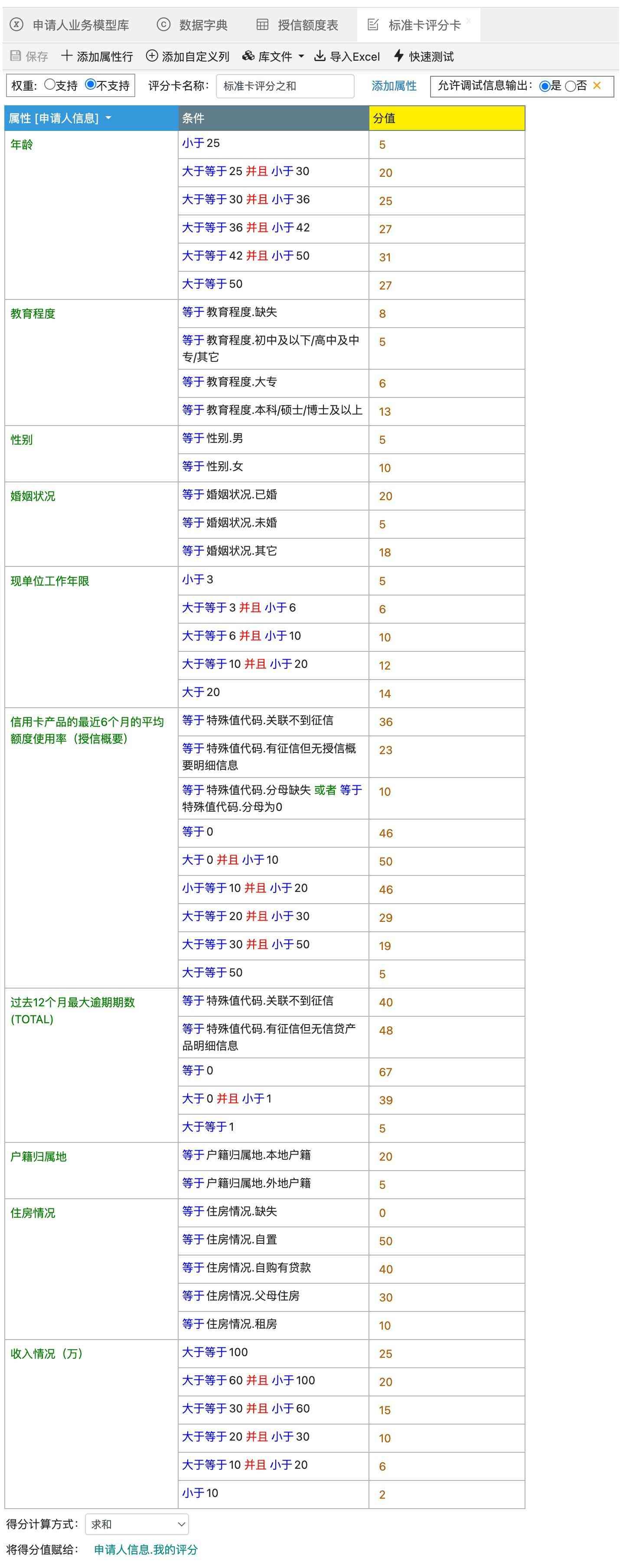

3.1.2 评分卡

评分卡完成评分汇总求和

3.1.3 规则测试

快速测试验证

规则执行日志

3.2 匹配授信额度

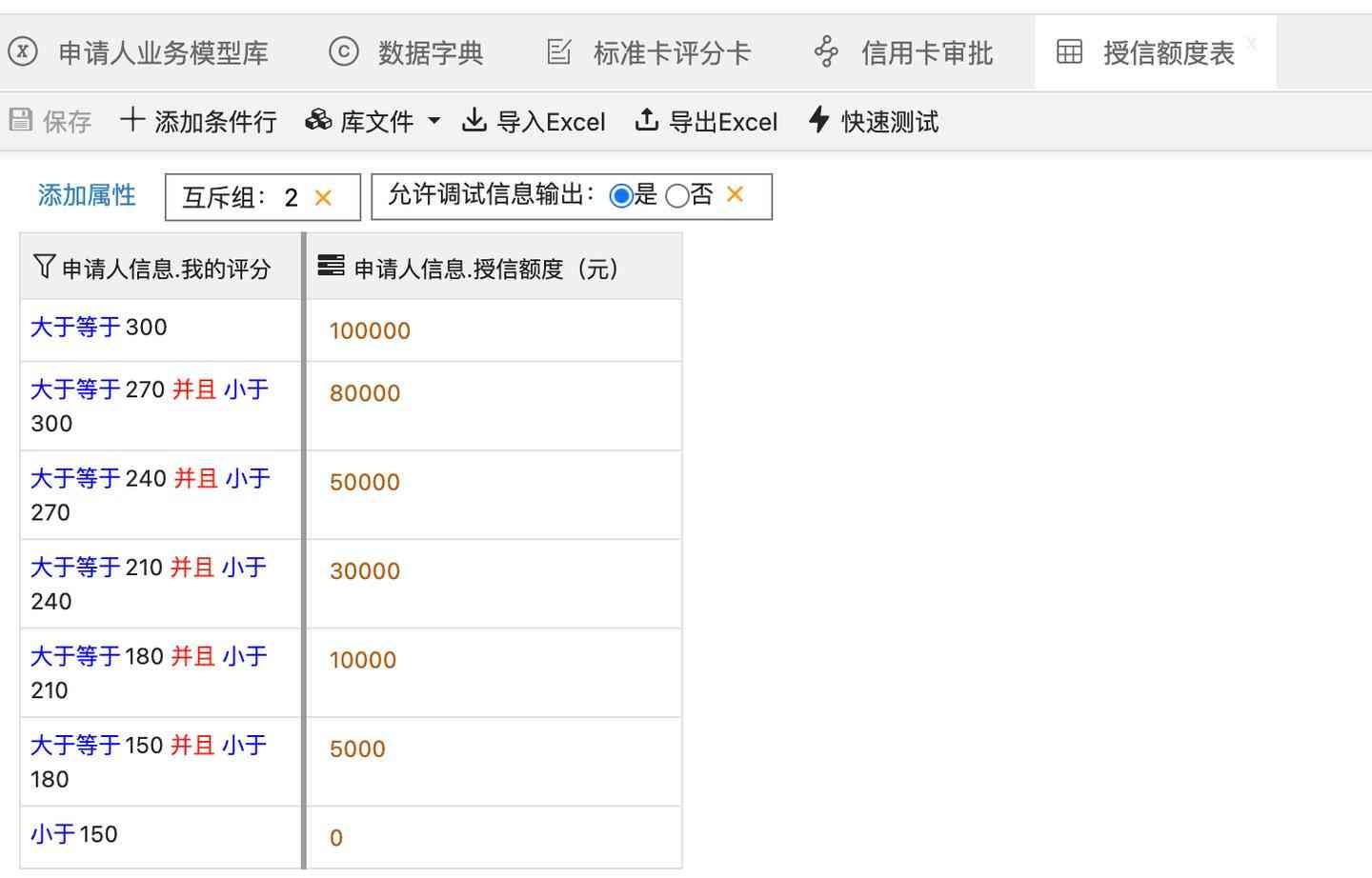

3.2.1 评分与额度对照表

3.2.2 快速测试

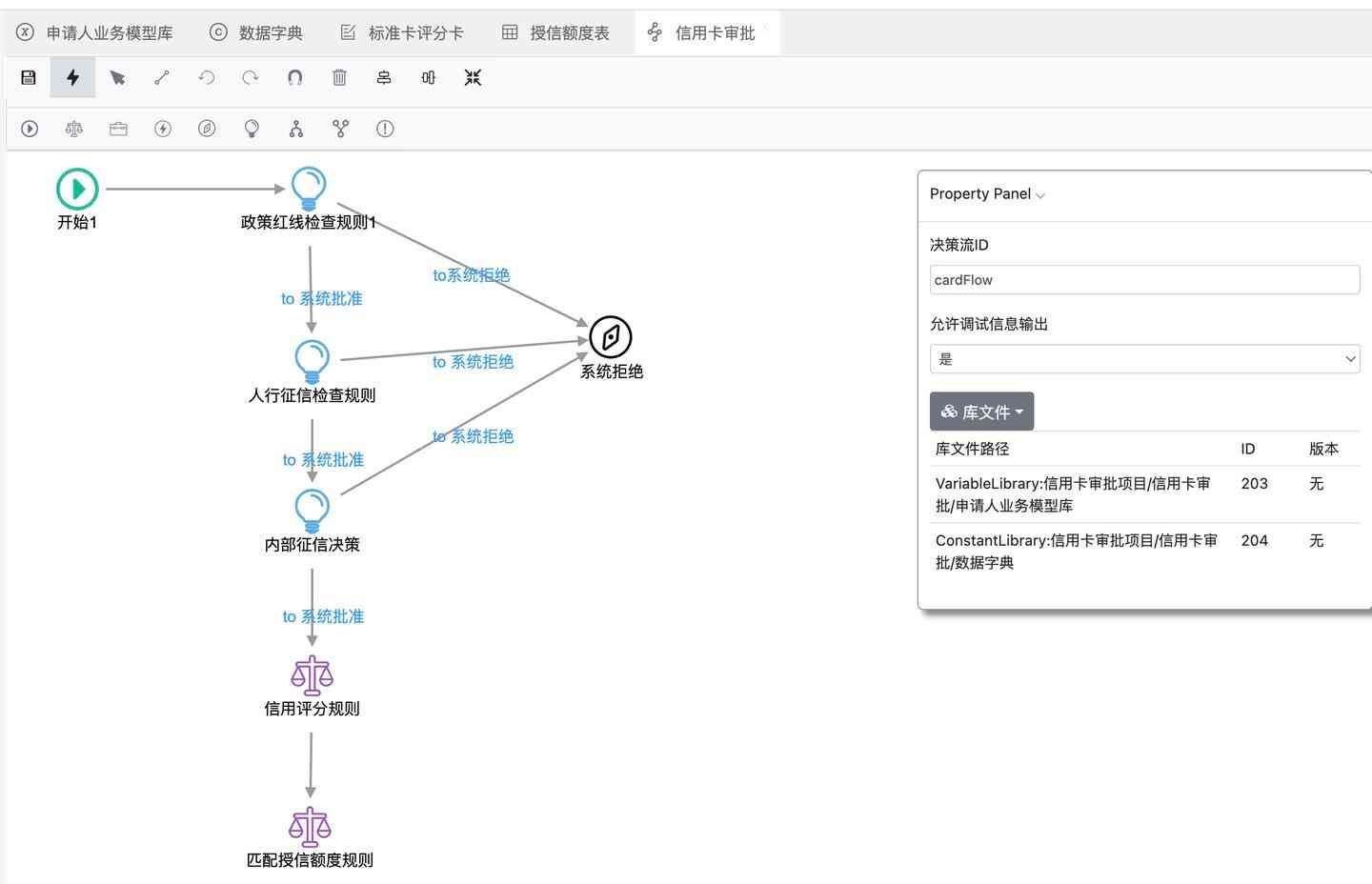

3.3 模拟审批流

3.3.1 新建规则流

在规则流中调用【信用评分规则】评分卡和【匹配授信额度】规则表,下图的流程只是示例用来说明主要业务流程,在实际生产中下图的3个决策节点要在工作流中完成,涉及到多应用系统间的几十个api接口调用等。

3.3.2 规则测试

以上内容仅供学习研究使用,不代表真实的业务场景,商业银行的信用卡审批流程很是复杂,评分模型和风控是银行的核心机密,一般人接触不到,所以网上资料也较少。

本文链接:http://hainhha.cn/yh/14347.html

版权声明:本文内容由互联网用户自行发布,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请联系qq:1442716096举报,一经查实,本站将立刻删除。