微众银行是正规银行吗,“最大民营银行”发生了什么

不仅业绩增速大不如前,不良贷款率也维持在历史高位,不良贷款金额亦连年攀升。

楚小强丨文

一则好消息和一则坏消息,将素以“钞能力”著称的微众银行推向公众视野。

作为唯一受邀的中国金融机构,微众银行日前出席了在巴西圣保罗举行的“2024年全球中小企业金融论坛”,并摘得“年度中小企业金融机构”亚洲地区铂金奖。

有文章指出,这代表微众银行“以数字化手段服务中小微企业的实践和成果在全球范围内受到认可。”

不巧的是,几乎同一时间,深圳前海合作区人民法院也公布一则信息,微众银行被该法院列为被执行人(立案时间2024年9月18日),执行标的金额为2317元。

微众银行背靠腾讯,在微信和QQ的流量加持下,服务对象主要是普罗大众和中小微企业。

毫不夸张的说,全国平均每4个人中,就有1个是微众银行客户。

海量的客户基数下,成立短短十年时间的微众银行,赚钱水平已超过了同期A股一半的上市银行。不仅如此,超百亿元的年盈利在全国19家民营银行中更是一骑绝尘,比其它所有民营银行加起来赚得都多。

如今,微众银行为何会因2317元而被法院强制执行?不得而知。为此,山海新财经于9月25日联系微众银行了解情况,相关客服人员表示,会核实相关问题,后续会安排回电。但截至发稿,尚未收到回复。

不过,作为国内首家民营银行,微众银行经历了前几年的狂飙猛进之后,即便现在依然稳坐民营银行“一哥”的位子,但随着来自大股东的流量效应的衰减,叠加整个银行业息差收窄以及居民消费信心的不足,其增长的步伐已然慢了下来。

不仅业绩增速大不如前,不良贷款率也维持在历史高位,不良贷款金额亦连年攀升。

01

“一哥”独领风骚

作为一家互联网银行,微众银行不设线下网点,而是依托金融科技手段,通过线上操作为广大客户提供金融服务。

背靠大股东腾讯,微众银行成立以来凭借微粒贷、微业贷、微车贷、小鹅花钱等多款金融产品,经历了一段指数级增长期。短短几年间,便成为民营银行中首屈一指的头部机构。

相比国有大行及招商银行的名号,微众银行或许并不为人熟知,但它却依托微信、QQ等腾讯生态的加持,坐拥着近4亿的个人有效客户。

值得一提的是,微信与QQ对微众银行的流量贡献可谓功不可没,其“拳头”产品微粒贷的入口,就集中在这两大社交软件内。

从腾讯2024年半年报得知,微信及WeChat的月活跃账户数为13.71亿户,QQ移动终端月活跃账户数为5.71亿户。

在大股东流量资源扶持下,别说与同类民营银行相比,即便放在素有“零售之王”称号的招商银行面前,微众银行的个人客户规模也不容小觑。

2023年末,招商银行零售客户数为1.97亿户,同期末微众银行个人客户数为3.99亿户,是前者的两倍有余。

不过,两家银行在净利润上不可同日而语,原因是微众银行走的是“薄利多销”的路子,主营的是小额贷款业务。

在微信、QQ两大平台上,消费需求旺盛且经济能力有限的主要是中青年群体,这类群体虽有借贷消费的需要,但涉及的金额往往并不高。

以微众银行“拳头”产品微粒贷为例,一开始产品设计时针对的核心客群,就不是企业高管、职场白领这类中高收入阶层。

从几千元到几万元、最高20万元的额度,到借“1元用1天只需0.5元”的利息,对有借贷需求的中低收入阶层吸引力颇高。

截至2023年末,有63万人在微众银行的微粒贷上借钱,年内日均发放贷款超95万笔,笔均贷款金额74元。其中,8成以上是非白领阶层,大专(含)以下学历的人群占到了85%。

从2023年年报得知,微众银行发放的贷款总额达4145亿元,较上年末增长23%;个人贷款2275亿元,其中94%以上是消费类贷款。

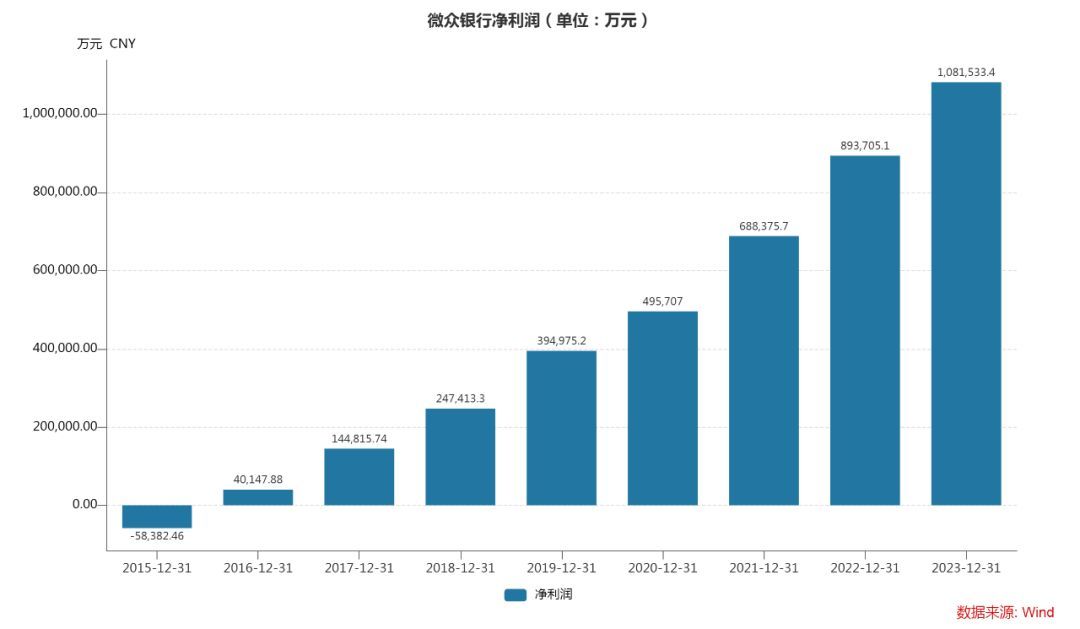

这些普罗大众,虽然为微众银行贡献的户均利润不高(2023年仅为28元),但奈何群体规模庞大,近4亿的客户数量,直接撑起了微众银行高达108亿元(2023年)的净利润。

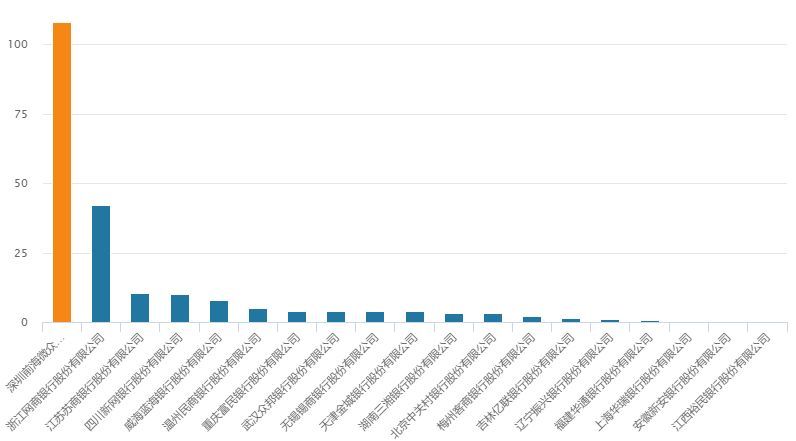

这一盈利水平放在民营银行中是什么概念?

是背靠阿里的网商银行(行业第二)净利润的2.5倍;

是背靠苏宁易购的苏商银行(行业第三,原苏宁银行)净利润的10.3倍;

是背靠新希望集团及小米的新网银行净利润的10.7倍;

比全国其它18家民营银行净利润总和还要高出数亿元;

即便放在整个A股市场,也超越了近一半的上市银行的盈利水平。

02

增长渐显疲态

盈利水平独领风骚的背后,微众银行其实亦存在不少隐忧。

作为一家互联网银行,对大股东的过于依赖,一定程度上也成为了企业长远发展中的一种桎梏。

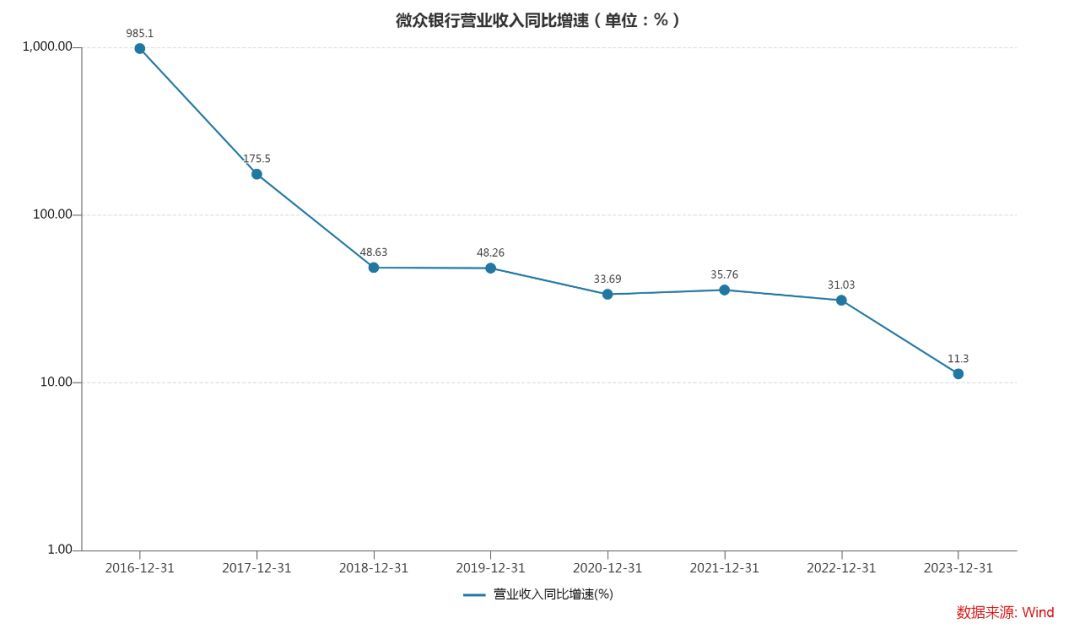

一个明显的信号是,随着依托两大社交平台的流量效应日渐衰减、生态价值见顶,叠加银行业不断收窄的息差以及当下居民消费观念转变、消费信心不足等多重因素影响,微众银行也出现了增长瓶颈。

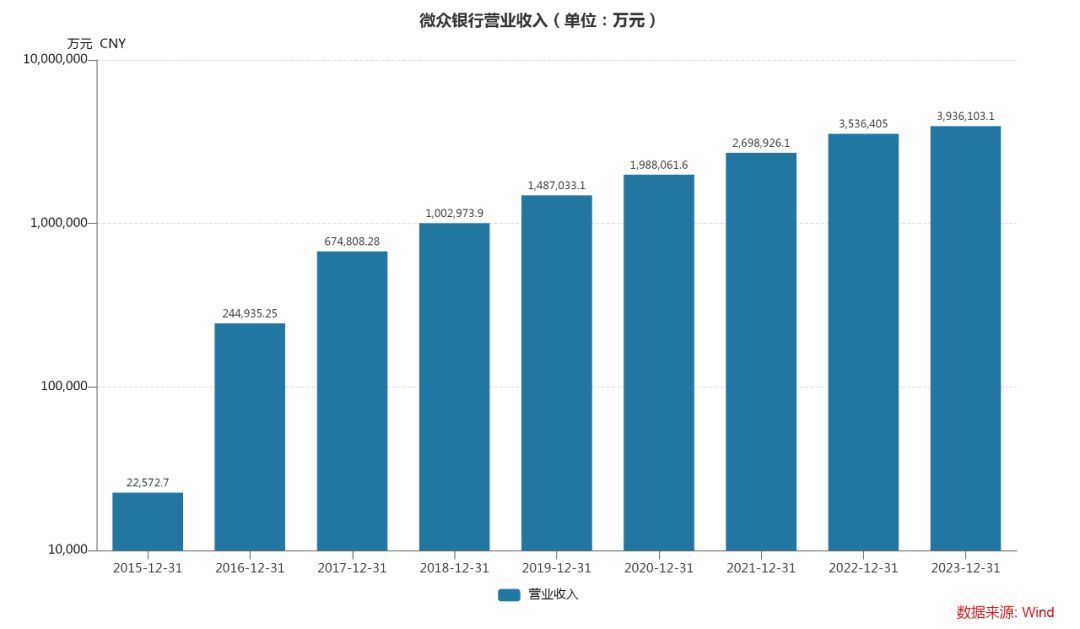

2023年,微众银行实现营收393.61亿元,同比增长11.3%。这一增速虽在银行业中不算差,但较之自身前几年动辄30%起步的营收增速,已然相去甚远。

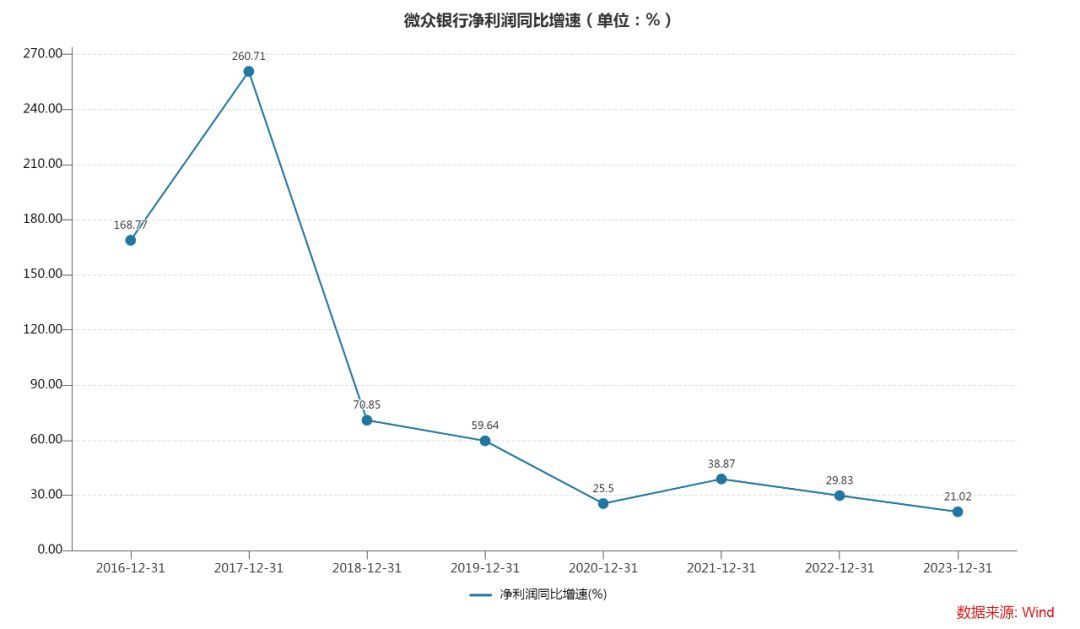

净利润方面,去年微众银行净利润突破百亿元,在民营银行中独霸鳌头,但21%的净利润增长速度,同样较之前几年而言慢了下来,且已是连续两年出现滑坡。

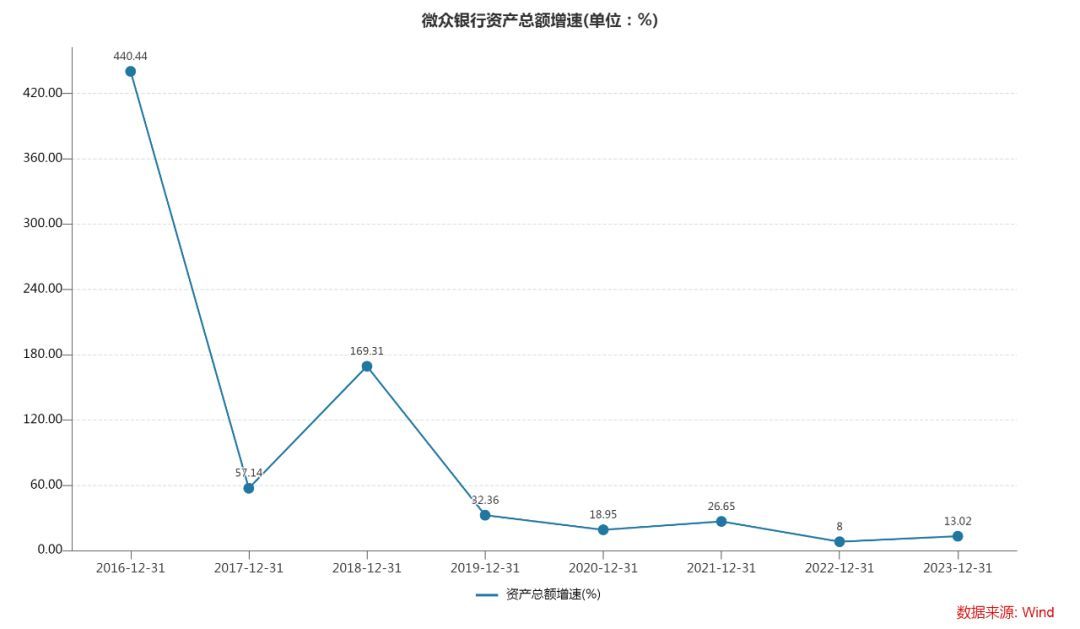

对应在资产规模的增长上,截至2023年末,微众银行总资产为5356亿元,较上年末增长13%。增幅较上年有所提升,但亦不及该行过往的增长水平。

与此同时,海量个人客户背景下,占比居高的个人贷款,也让微众银行的资产质量备受考验。

如前所述,以“拳头”产品微粒贷为例,客户主要是经济条件有限、学历程度不高的中低收入人群。

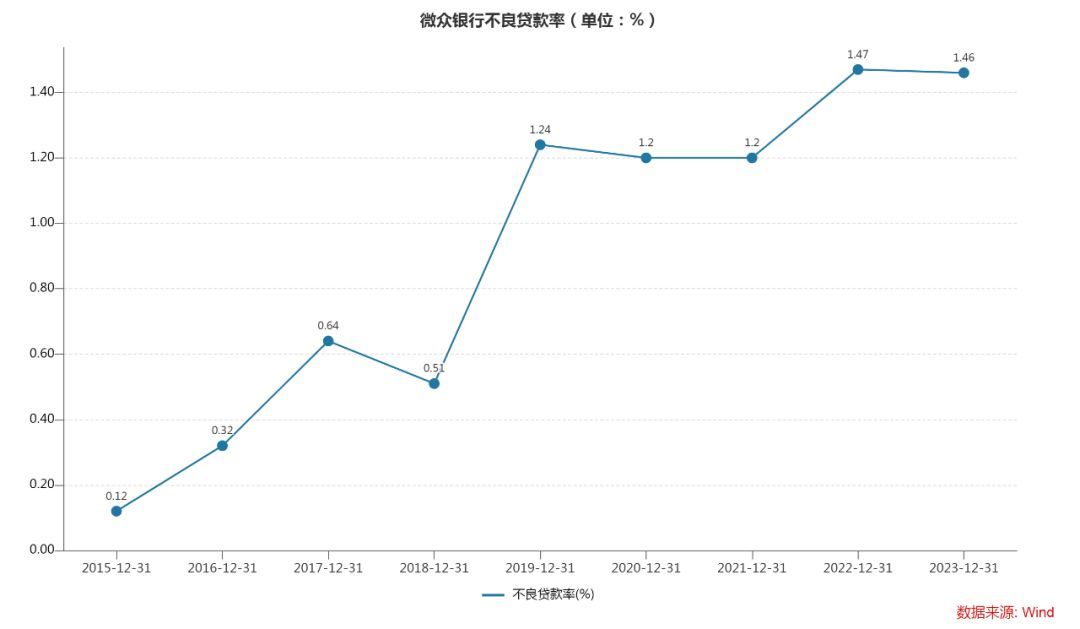

早在2019年之前,微众银行的不良贷款率一直维持在0.7%以下。但在疫情刚暴发的2019年,人们的消费意愿及还款能力受到影响,客群以中低收入人群为主的微众银行,不良贷款率骤升至1.24%,较上年末上升了1.43倍。

自此之后,截至2023年末,微众银行的不良贷款率为1.46%,较上年末下滑0.01个百分点,但依然维持在该行历史高位。

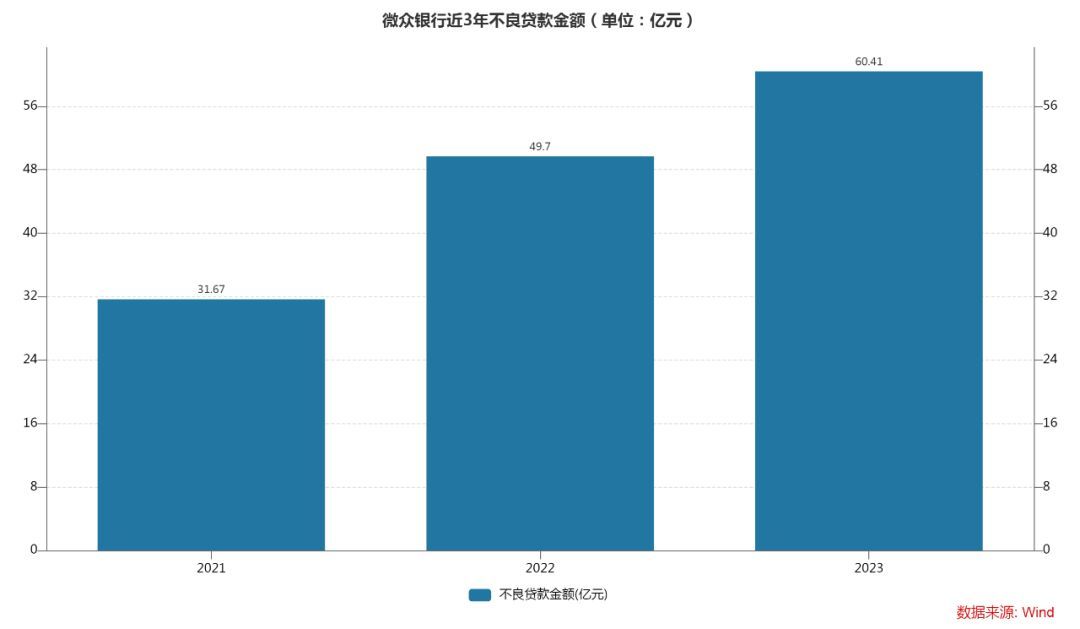

与之对应的是,近两年来,微众银行的不良贷款金额也在攀升。2021年至2023末,该行不良贷款金额分别为31.67亿元、49.7亿元、60.41亿元。

前不久,微众银行披露的数据显示,截至2024年6月末,该行核心一级资本充足率和一级资本充足率均为12.21%,资本充足率为13.24%。而一季度末的数据为12.77%和13.81%。

资本充足率是衡量银行抵御风险能力的指标。对比之下,微众银行 今年二季度的资本充足率三项指标均出现下降。

未来,微众银行如何突破瓶颈? 能否重拾昔日增长速度,值得持续关注。

本文链接:http://www.hainhha.cn/yh/11524.html

版权声明:本文内容由互联网用户自行发布,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请联系qq:1442716096举报,一经查实,本站将立刻删除。