招商银行闪电贷是网贷吗(招商银行又出了一个狠招)

01、利率3%起

已经有很长时间了,北京白领王婷的手机里,不停收到招商银行推广“闪电贷”的短信,从去年9月的利率3.6%,到10月的3.4%,12月的3.5%,直至今年1月又先后降至3.3%、3.1%。

“这个利率低得有点难以置信。”王婷纳闷,她前不久为买房而做的公积金贷,利率已触及3.1%低点。毫无抵押的消费贷,竟然和公积金贷持平了。

王婷发现,她还不是最低的,打开招行App首页,映入眼帘的就是“龙年迎春惠消费,闪电贷年利率3%起”的横幅。点进去活动规则显示,2024年1月2日~2月8日期间,达到一定要求的客户,将获得3%闪电贷利率券,还能参与抽奖,奖品包括电视、黄金手链、拉杆箱等。

▲(截图自招行App)

在社交媒体上,受低利率诱惑的人属实不少,一位用户称,看到自己账户里躺了张利率3.3%的优惠券,于是贷了5万元,随后招行又马上发了一张3.2%的券。还有用户后悔,在3.2%时贷了款,感觉下手早了,应该再等等,也许能等到3%。

“招行真的很努力想要把钱借出去。”王婷表示,在她看来,招行的举动无异于晴天打伞雨天收伞,“刚从业那几年缺钱的时候不给额度,现在不想贷了,反而拼命想借钱给你。”

「市界」发现,类似的快贷产品,在国有银行中远不止这个数字,如工行年化利率最低3.7%,农行和建行为3.45%,股份行中,平安银行3.85%,民生银行更是达到4.03%。

对比下来,招行的3%低利率,相当具有竞争力。

所谓“闪电贷”,是招商银行向个人客户发放的个人网络贷款业务,该业务于2015年推出,是业内首款移动客户端贷款产品。其特点在于,贷款时间短,审批通过后最快只需要60秒放款,而且在线上即可完成从申请到放贷的全流程,让用户随时随地轻松获得贷款。

正是因为这种方便快捷性,早期闪电贷的利息相比于其他银行的产品,相对较高。

据一位招行工作人员回忆,高的时候,闪电贷利率年化达到10%,也就是说,贷款10万,每月要还超800元利息。而且不是什么人都能贷,只有像老师、医生、公务员,或者公积金基数很高的人,才容易批下来。

而今,同一款产品,利率竟然降到3%,还是同样的贷款10万,每月要还的利息降到250元。招行客户经理李明告诉「市界」,“目前,闪电贷线上最高是20万的授信额度,能取出现金的那种,一次性到账。如果想提额,还能达到30万,只不过要去线下网点做一下身份核实。”

他还劝说道,如果有用款需求的还是可以考虑这一波开门红优惠的。未来可能中秋国庆双节也会有活动,不过力度应该没有这一波大。

对于招行此举,中央财经大学证券期货研究所研究员杨海平向「市界」表示,一方面,国内迎春节消费旺季,政府有关部门采取多种措施促销费、扩内需,商业银行为了支持扩大消费,在消费信贷营销和投放上持续发力;另一方面,商业银行降价促销,积极抢抓优质零售资产。

即使如此,招行为何敢给出3%的超低利率?

02、招行底气何在?

事实上,招行一点都不傻。

不少客户反映,虽然自己在招行App中显示有贷款金额,但一申请就被拒。因此他们得出结论,招行实际上是在打一个低利率的幌子,通过广撒网的方式先把声势做出来。

“一点没错。招行最喜欢干净的客户,越干净越好。就闪电贷来说,从来没有借过款,或信用卡很少的客户,是最好批的。相反,信用记录复杂的客户就难说了。”李明称。

李明透露,闪电贷还有升级版的生意贷,原来是50万额度,现在最高达到100万。“但是针对的群体需要资质比较优质才行,要求名下有公司,或者持有股份。当然,利率也较高,达到4.5%。”

由此可见,闪电贷看似容易,但为客户真实的资金实力设了门槛。

不仅如此,招行对闪电贷的使用范围限制得很严格。借钱须知“贷款用户”一栏中明确写道,贷款资金不可用于购买理财、股票、房产、偿还住房抵押贷款、置换存量商业性个人住房贷款、风险抽奖等用户。这直接打消了部分消费者“用闪电贷还房贷”的歪心思。

对此,李明称,通过闪电贷提款时,会签违规使用合同。而且从放款日起,闪电贷每隔一段时间会以贷后管理的方式查看客户征信,包括其他高风险贷款行为、有没有逾期等,一旦认定存在高风险嫌疑,额度就会被收回去。

一位金融人士总结称,在大部分人眼中,闪电贷放款快,可贷金额高,看似坏账风险高,用户群体也都鱼龙混杂。但实际上在招行内部,从借款人审核到贷后管理,丝毫没有放水的痕迹。反而是通过闪电贷,筛选出了具备一定资金实力,而且信用好的优质客群。“这样来看,招行的3%利率‘诱饵’,放得很聪明。”

基于业绩角度考虑,招行低利率闪电贷背后,还藏着一种不得已的意味。

商业银行的盈利业务,基本上可以分为两块,一是贷款业务,这是银行的传统业务,赚贷款利息和存款利息之间的利差,指标是利息净收入;二是财富管理及服务费用,指标是非利息收入。

2019年至2022年,招行利息净收入占比常年在60%以上。然而,这项主要收入指标在2023年前三季度释放出危险信号。2023年1-9月,集团净利差2.07%,净利息收益率2.19%,同比分别下降23和22个基点。按照国投证券测算,第四季度其息差将进一步降低至2.06%。

招行在年报中称,生息资产收益率同比下降的主要原因,一是LPR(贷款市场报价利率)多次下调叠加有效信贷需求不足,贷款收益率下行;二是市场利率中枢低位运行,带动债券投资和票据贴现等市场化资产收益率下降。

进一步拆分贷款来看,2019年至2023年第三季度,为招行贡献利息收入的零售贷款占比均在52%以上,显示出招商银行“零售之王”的底色。

未来怎么提升盈利水平?招行无疑要通过贷款规模,尤其是个人贷款规模的增长,来对抗净息差的下滑。3%的低利率闪电贷担当起了新春第一炮的角色。

招行之所以敢于以低利率开炮,其底气在于信贷成本较低。

信贷成本是指在信贷过程中产生的所有费用和成本的总和。对银行来说,信贷成本可能涉及贷款的资金成本、贷款的管理成本、信用风险成本、执行成本和机会成本等费用。如果信贷成本控制不好,银行贷出去再多的款,盈利情况也可能不佳。

央行早年曾做过统计,我国每年因逃废银行债务造成的直接损失大约在1800亿元,其中由中小企业造成的不在少数。

一个行业共识是,相较对公贷款,个人贷款通常风险较低,降低了资产的不良率。换句话说,招行闪电贷3%的利率虽然低,但是不良率也在上市股份行中处低水平,从而使其信贷成本保持低位。

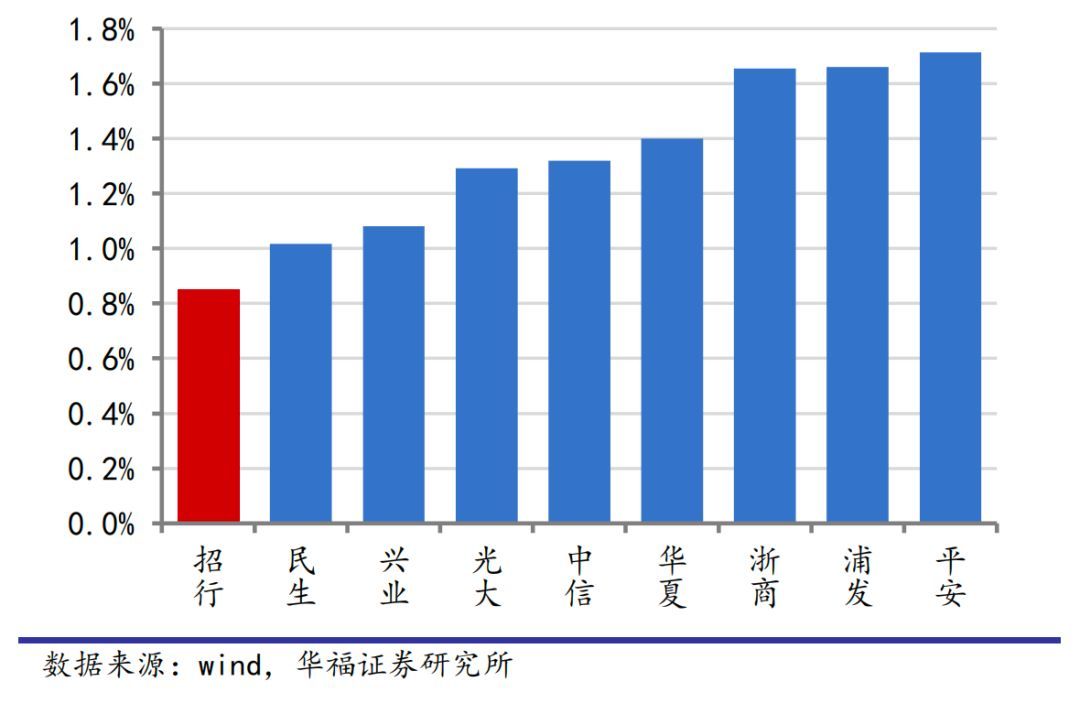

华福证券研究所的统计显示,2023年第三季度,招行信贷成本为0.85%,为上市股份行中最低。这决定了招行贷款利率的可设下限比其他银行低。

▲(2023Q3上市股份行信贷成本情况)

03、低利率贷款要适可而止

除了招行,其它中小银行、城商行、农商行“消费贷”开门红的力度同样诚意满满。

兴业银行“兴业贷”新客专享活动时间为1月1日至3月31日,期间受邀客户会收到利率优惠券及短信通知,优惠后利率也是3%起,老用户也有“疯狂星期六”活动,指每逢周六限量发放1000张3.2%固定利率优惠券,先到先得。以上贷款最长额度有效期3年,最高额度30万。

江苏银行于上述同一时间段,推出“随e贷”“卡易贷”,两者贷款额度最高100万,年利率3.18%起。宁波银行“宁来花”1月新客限时秒杀价年利率2.8%起。

值得注意的是,银行还玩起了拼团裂变的招数。如兴业银行称,符合要求的客户,在7日内邀约1人成功申请兴闪贷,每位参团客户可分别获得1张8折利率优惠券;成功邀约3位,每位参团客户可分别获得1张7.5折利率优惠券。

再比如河南淮滨农商行推出拼团利率折上折活动,“三人团办享受30个BP利率优惠,五人团办享受50个BP利率优惠,十人团办享受80个BP利率优惠”。

“总之就是卷得越来越狠。”李明无奈地表示,这导致银行员工吐槽声满满,“只要客户有提款,就会算作有发放贷款的增量,我个人考核的话,要求每天都要有增量。”

「市界」发现,在小红书上,随处可见银行打工人的留言,内容是请求贷款时填自己的推荐代码。

金融系统内部人士武忠言表示,对于大多数普通人而言,由于对未来收入信心不足,所以,减少贷款增加储蓄,是大部分普通人的本能选择。

而刺激民众借钱消费,本质上其实是鼓励民众加杠杆,而大家是否愿意加杠杆,主要取决于对未来收入的信心,而不是借钱的成本。

一项来自国家金融监督管理总局的数据显示,2023年三季度,商业银行净息差为1.73%,环比减少0.01个百分点,同比减少0.21个百分点。净息差减少无疑会影响到银行利润,这对每个银行都是一样。

中国企业资本联盟副理事长柏文喜认为,银行抢着发放低利率贷款,原因无外乎几点:吸引客户,增加贷款业务量,提高银行收益;锁定客户,增加客户黏性,促使客户选择银行的其他金融产品和服务,进一步提升银行的市场份额;最后就是通过消费贷款与客户建立长期合作关系,为客户提供更多的金融服务,提高客户满意度。

银行的焦虑固然可以理解。但在专家们看来,低利率放贷也要适可而止。柏文喜指出,低利率消费贷款导致银行利润空间压缩,也可能会吸引一些信用风险较高的客户,增加了银行的不良贷款风险。因此,银行需要合理定价,确保贷款利率能够覆盖风险成本和管理成本,保证盈利能力。

杨海平建议,对于商业银行而言,消费贷竞争需要注意两个问题,一是积极提升资产负债配置策略的精细化水平,提高信贷业务风险定价精细化水平;二是通过降价促销获得客户之后,重点做好客户维护和交叉营销,以提升客户综合贡献度。

“未来,消费贷利率进一步下调空间有限。”李明称,“赶着春节的时间点,消费市场迎来复苏,银行的贷款压力会相当减少。春节过后这样的‘白菜’优惠,短期内应该不会再有了。”

(文中王婷、李明为化名)

作者 | 陈 畅

编辑 | 韩忠强

运营 | 刘 珊

本文链接:http://hainhha.cn/dk/6506.html

版权声明:本文内容由互联网用户自行发布,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请联系qq:1442716096举报,一经查实,本站将立刻删除。